あれよあれよという間に入会した人も多い、企業型確定拠出年金(企業型DC)の運用実績を公開します。

中堅社員、2児の父親サラリーマンのリアルな結果です。

また、この制度のメリット・デメリットや銘柄の選定理由などについて紹介します。

『そう言えば新入社員研修で簡単に説明あったな。』とか『給与明細から毎月積み立てられてるけど、よくわかんない。』みたいな人は是非このタイミングで一度見直すことをおすすめします。

しっかりと考えるか考えないかで数十年後の結果は雲泥の差となります。

時間をかければかけるほど、資産運用の勝率は上がります!

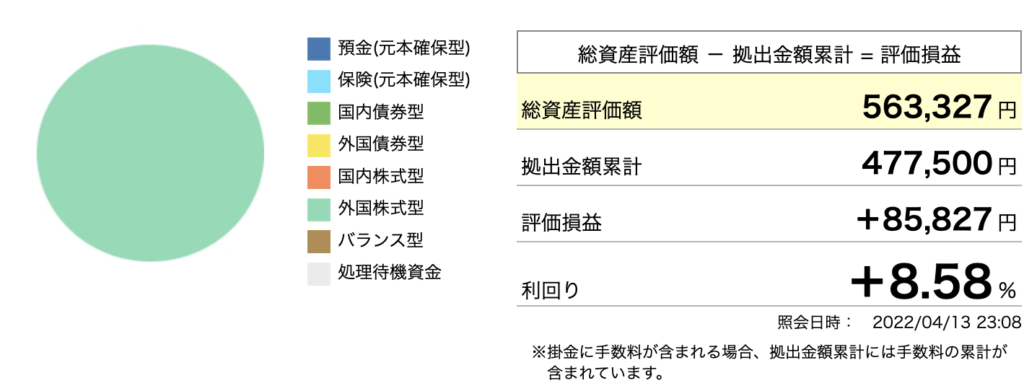

企業型確定拠出年金の運用実績【2017年6月〜】

入社してまもなくの研修で、ざっくりと説明があって気づいたら加入していた“企業型確定拠出年金”の運用実績を早速紹介します。

銘柄は「フィデリティ・米国優良株・ファンド」で、S&P500に連動する投資信託です。1銘柄に全力投球しています。

入社当時は投資への興味が薄く、初期設定の銘柄「ニッセイ利率保証年金(10年保証/日々設定)」 のまま、2021年6月頃まで放置していました。

いわゆる元本確保型で運用利率は0.15%とかです。

トラリピを皮切りに投資に興味が湧いてきて、いろいろと勉強してるうちに『S&P500に連動した投資信託なら、比較的高い確率で運用益を狙えるんじゃないかな。※』と思ったので、2021年6月頃にフィデリティ・米国優良株・ファンドに全乗り換えしました。

※そう思った根拠は、後述します。

投資や複利効果について早めに知れたおかげで、時間を無駄にせずに済みました

60歳までの年数を考えたら、29歳で乗り換えれたのは良しとしましょう。

企業型確定拠出年金とは

企業型確定拠出年金(きぎょうがたかくていきょしゅつねんきん)、略して「企業型DC」と呼ばれるものは、簡単に言うと、会社が従業員のために用意する「老後のための貯金箱」のような制度です。

日本で働く人たちの退職後の生活をサポートするために作られた仕組みの一つで、最近注目されています。それでは、わかりやすくポイントを説明しますね!

どんなもの?

企業型DCは、会社が毎月一定のお金を「年金口座」に積み立ててくれる制度です。そのお金を自分で運用して、将来(例えば60歳以降)に受け取る仕組みです。

つまり、「会社がお金を拠出(出してくれる)」+「自分が運用を決める」という形になります。

確定拠出って何?

「確定拠出」というのは、「毎月いくら積み立てるかが決まっている」という意味です。

ただし、将来受け取る金額は運用次第で変わります。株や投資信託で増えるかもしれないし、逆に減る可能性もあるので、自分の選択が大事になります。

企業型確定拠出年金のメリット

メリットは

- 税制面の優遇がある

- 口座管理手数料の個人負担がない

- 離転職時に積立金を持ち運ぶことができる

の3つです。

メリット①:税制面の優遇がある

これだけでも十分といえるほどのメリットである、“税制面の優遇”です。

簡単に言うと、次の3つのタイミングで優遇を受けることができます。

- 積み立てる時

- 運用している間

- 受け取る時

税制面の優遇①: 積み立てる時

掛金は個人の所得として見なされないため、所得税や住民税などが差し引かれません。

企業型確定拠出年金制度を使わずに貯金する場合、所得税や住民税などが差し引かれた、いわゆる”手取り”から差し引いて貯金に回す必要があります。

しかし、企業型DCなら税金が差し引かれる前の金額から、掛金に回すことができます。

税制面の優遇②: 運用している間

運用益に税金がかかりません。

通常は、運用益に対して約20%(所得税15%、住民税5%)が課税されますが、確定拠出年金では利益をそのまま運用に回すことができるので複利効果が高くなります。

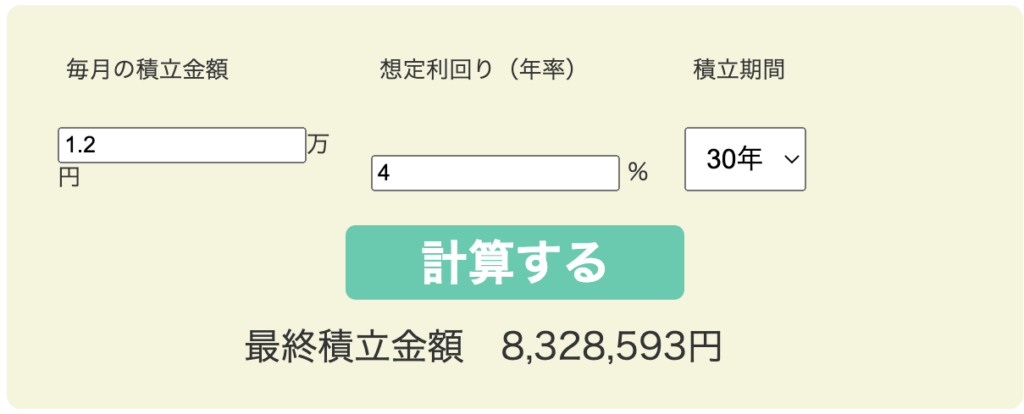

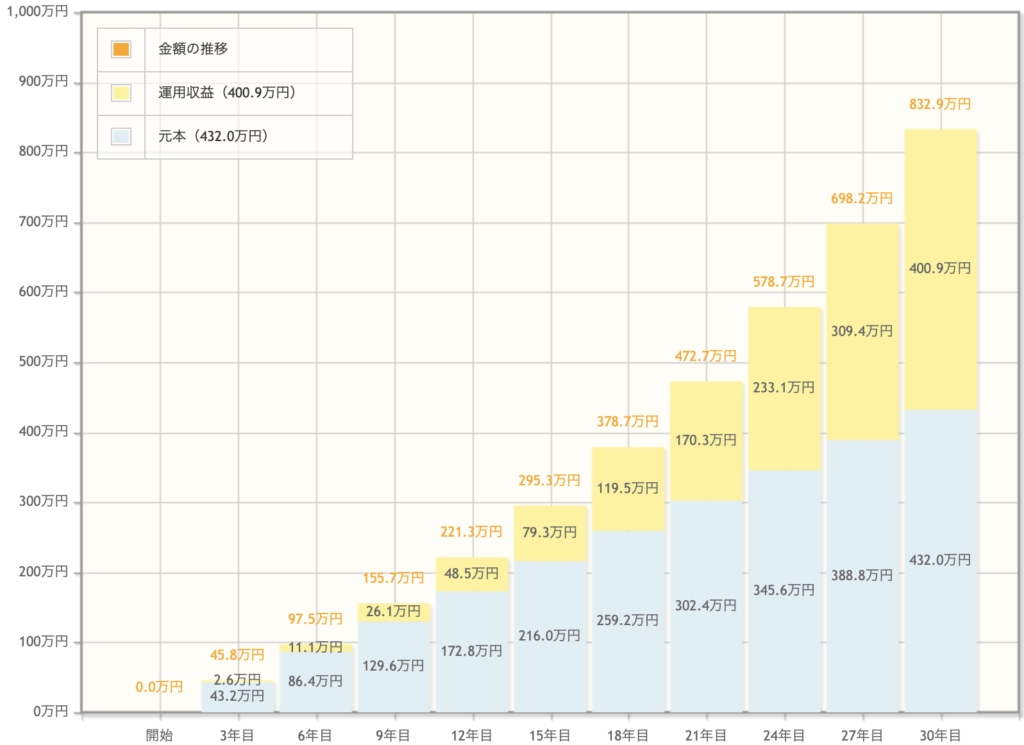

例

毎月1.2万円を30年間積み立て、年率4%で運用できた場合、

30年後には832.9万円(元本432万円)になるので、運用益の400.9万円(=832.9-432)に対して、本来なら20%の税金がかかる所、確定拠出年金制度だと0%です。

つまり、約80万円(=400.9✖️0.2)もお得になります。

元本保証型だと運用益はほとんど期待できないので、このメリットはそこまで効果ないです。

税制面の優遇③: 受け取る時

60歳以降に受け取る時も、税制面の優遇を受けることができます。

受け取り方は、

- 一時金:退職所得控除が利用可

- 年金:公的年金等控除が利用可

- 上記の併用

です。

メリット②:口座管理手数料の個人負担がない

企業型DCの場合、口座管理手数料の負担は会社持ちなので、個人で負担する必要がありません。

少額とは言えど、手数料って嫌ですよね。

メリット③:離転職時に積立金を持ち運ぶことができる

企業型DCに加入している方が、中途退職や転職した場合、加入者は離職前の企業で積み立てた資金を持ち運ぶことができます(=ポータビリティ)。

転職先に企業型確定拠出年金がない場合や退職をして公務員や自営業になった場合は、個人型確定拠出年金への移管もできます。

企業型確定拠出年金のデメリット

デメリットは

- 60歳まで受け取ることができない

- 元本割れのリスクがある

- 自分で運営管理機関を選ぶことができない

この3つです。

デメリット①:60歳まで受け取ることができない

一部例外を除いて、早くても60歳からしか受け取ることができません。

掛金の拠出は、原則60歳で終了ですが、60歳以降も運用を続けることができます。

例えば…

・65歳までは働くので、そこまでは運用しておこう。など

運用益には税金が掛からないので、大金が必要でない限りは運用を続けた方がお得ですね。

一部例外とは、

・政令で定める障害状態となった場合(障害給付金)

・ご本人が亡くなった場合(死亡一時金)

・一定の要件を満たした場合(脱退一時金)

だそうです。

デメリット②:元本割れのリスクがある

運用する銘柄によっては、元本割れのリスクがあります。

元本保証型から新興国のインデックス投資のようにハイリスク・ハイリターンの銘柄まで、いくつかの候補の中から自分で選んで運用することができます。

自分で選ぶからには、元本割れしても自分の責任をなります。

あれよあれよ、という感じで入会した人はおそらく、元本保証型の銘柄に全投資されていると思います。

デメリット③:自分で運営管理機関を選ぶことができない

社員はもれなく、会社が決定した運営管理機関で運営する必要があります。

日経平均やS&P500に連動した投資信託などの王道系の銘柄はほとんどの機関にありますが、運営管理機関ごとに、選べる金融商品のラインナップやコールセンターなどのサポート体制が異なります。

運用中の銘柄は「フィデリティ・米国優良株・ファンド」です

2017年の入社時に入会した際は、初期設定の元本確保型「ニッセイ利率保証年金(10年保証/日々設定)」でしたが、2021年6月頃に全てを『フィデリティ・米国優良株・ファンド』に切り替えました。

本当は『eMAXIS Slim米国株式(S&P500)』が良かったんですが、会社が導入している確定拠出年金のラインナップにはなかったので、仕方なく『フィデリティ・米国優良株・ファンド』を選びました。

S&P500とは、500社の銘柄から構成されますが、アメリカの株式市場であるニューヨーク証券取引所とナスダックに上場している企業から選定されます。

引用元:https://zuu.co.jp/media/stock/future-of-s-and-p-five-hundred

大型優良企業が多いニューヨーク証券取引所と新興企業が多いナスダックの両方をカバーすることで、アメリカの株式市場の状態を偏りなく判断できるのが特徴です。

- 『フィデリティ・米国優良株・ファンド』の特徴

- ベンチマークはS&P500、つまり、S&P500に連動して運用成果を上げる投資信託です。

同じくS&P500に連動した銘柄で有名な『eMAXIS Slim米国株式(S&P500)』との違いは、個別企業分析により投資企業なのか、投資比率なのかが若干異なることです。

選定の手間があるので、販売手数料や信託報酬などの手数料が高いです。

それで成績が良ければいいのですが、過去1年のリターンはというと、

・eMAXIS Slim米国株式(S&P500):29.99%

・フィデリティ・米国優良株・ファンド:27.45%

「なに勝手なことしてくれとんじゃい!」って言いたくなりますよね。

リスクはありますが、米国株の期待値に賭けたい!

選んだ理由

S&P500に連動する投資信託を選んだ理由は、

- 過去チャートの動き

- 分散投資になる

- みんな買っているから(笑)

この3つです。

いち素人の根拠激薄の理由なので、参考にしないでください。

こちらは、S&P500の1976年からの長期チャートです。

途中で50%を超える調整をしながら、常に右肩上がりで成長してきました。

S&P500は、アメリカの主要企業500社の業績を表したもので、これからもアメリカが世界経済を引っ張っていくはずです。

また、S&P500は、ニューヨーク証券取引所、NASDAQ等に上場している企業から選抜された500社なので、S&P500に連動した投資信託に投資をすることは、500社に分散投資をしているのと同じなのです。

構成銘柄は定期的に見直されるので、買って放置していても時代遅れの銘柄になることはありません。

まとめ

運用6年目の企業型確定拠出年金の運用実績は、

評価損益:+85,827

元本 :477,500円

利回り :8.58%

この制度のメリットの1つは、運用益に対して非課税であることなので、元本保証型ではなく、大胆かつ慎重に利益を狙っていきます。

30代会社員パパが行うその他のリアルな資産運用についても紹介しています。

フルタイム会社員で2児の父親なので、少ない自由時間で行う資産運用は、忙しいあなたの参考になるかと思います。

コメント