『トラリピで利益が出たけど、確定申告って必要なんだっけ?』と疑問に思っていませんか?

実は、この記事を読むことで、トラリピの利益にかかる税率について知ることができます。

この記事では、トラリピの利益にかかる税金、所得の分類、利益の確認方法を紹介し、気になる人も多い節税方法、損益通算できる所得、会社にバレない方法についても解説します。

記事を読み終えると、トラリピにかかる税金について理解でき、可能な限り払う税金を少なくし、有意義なトラリピ運用ライフを送ることができます。

\トラリピの口座開設はこちら⬇️/

トラリピの税率

2021年12月時点での、トラリピにかかる税率は一律20.315%です。

- 税率 20.315%の内訳

- 所得税+住民税+復興特別所得税=15%+5%+0.315%=20.315%

※復興特別所得税は2013年から25年間

トラリピはFXなので、雑所得の中の『先物取引』に分類され、分離課税が適応されます。

サラリーマンの年収とは違い、いくら利益が出ようが、一律で20.315%です。

一方で、給料は総合課税となり、税率は課税所得が多いほど高くなる累進課税方式が採用され、最大で45%です。さらに住民税10%がかかります。

つまり、会社員がトラリピで利益を得た場合、”給料”と”トラリピの利益”に対しては別々の税制が適応されます。

トラリピ運用中で確定申告が必要な人

- 会社員の場合

:給与以外の年間所得合計が20万円を超える人 - フリーランス、主婦、学生などの場合

:年間所得合計が38万円を超える人

私の場合、トラリピとCFDも運用しており、どちらも雑所得の『先物取引』に分類されるので、両者の合計所得が20万円を超えた場合、確定申告が必要になります。

トラリピの利益の確認方法

『果たして自分はトラリピでいくら稼いでいるのか?』と気になる方へ、トラリピの利益確認は簡単です。

スマホアプリでの確認方法を画像付きで説明します。

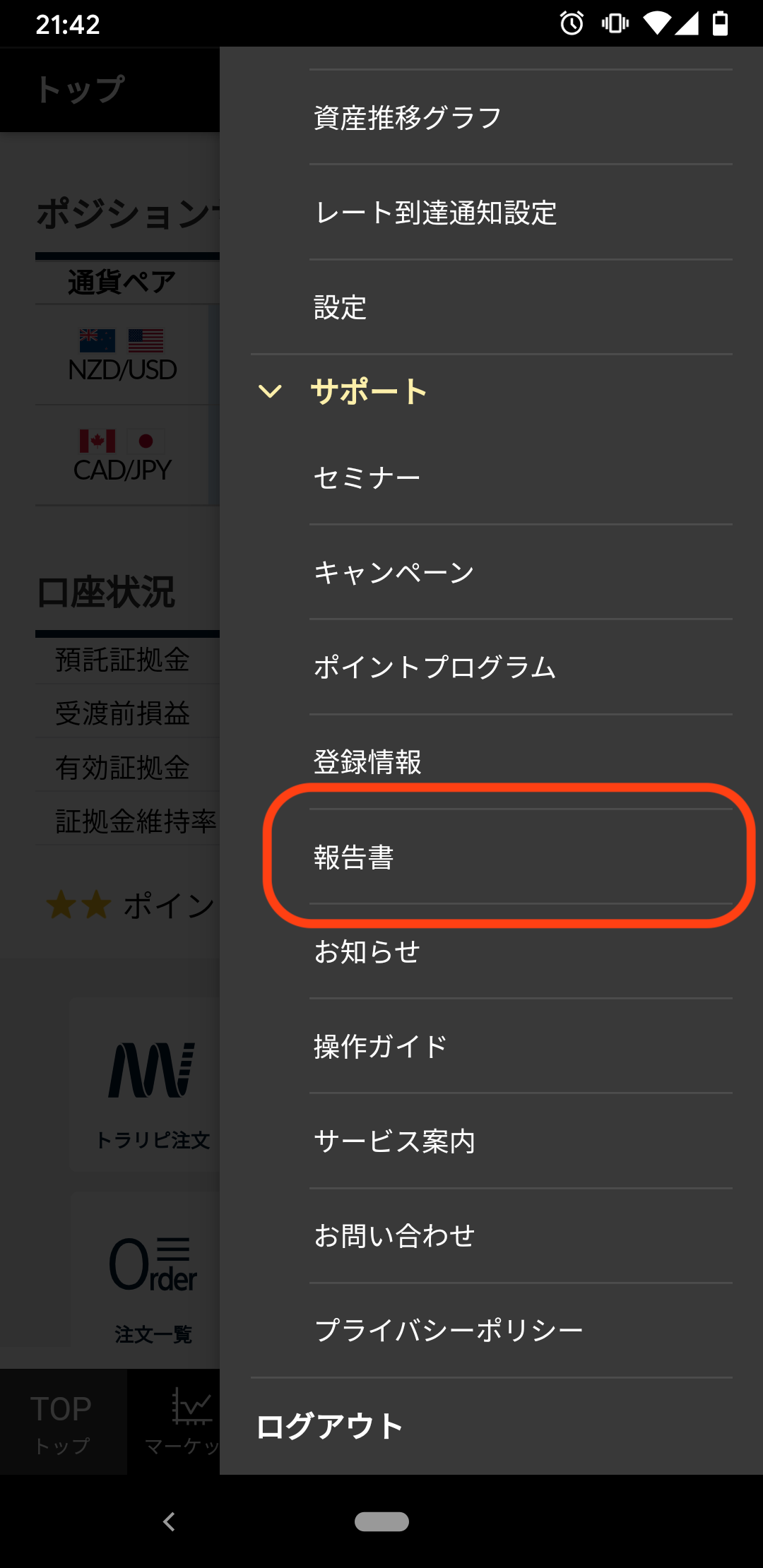

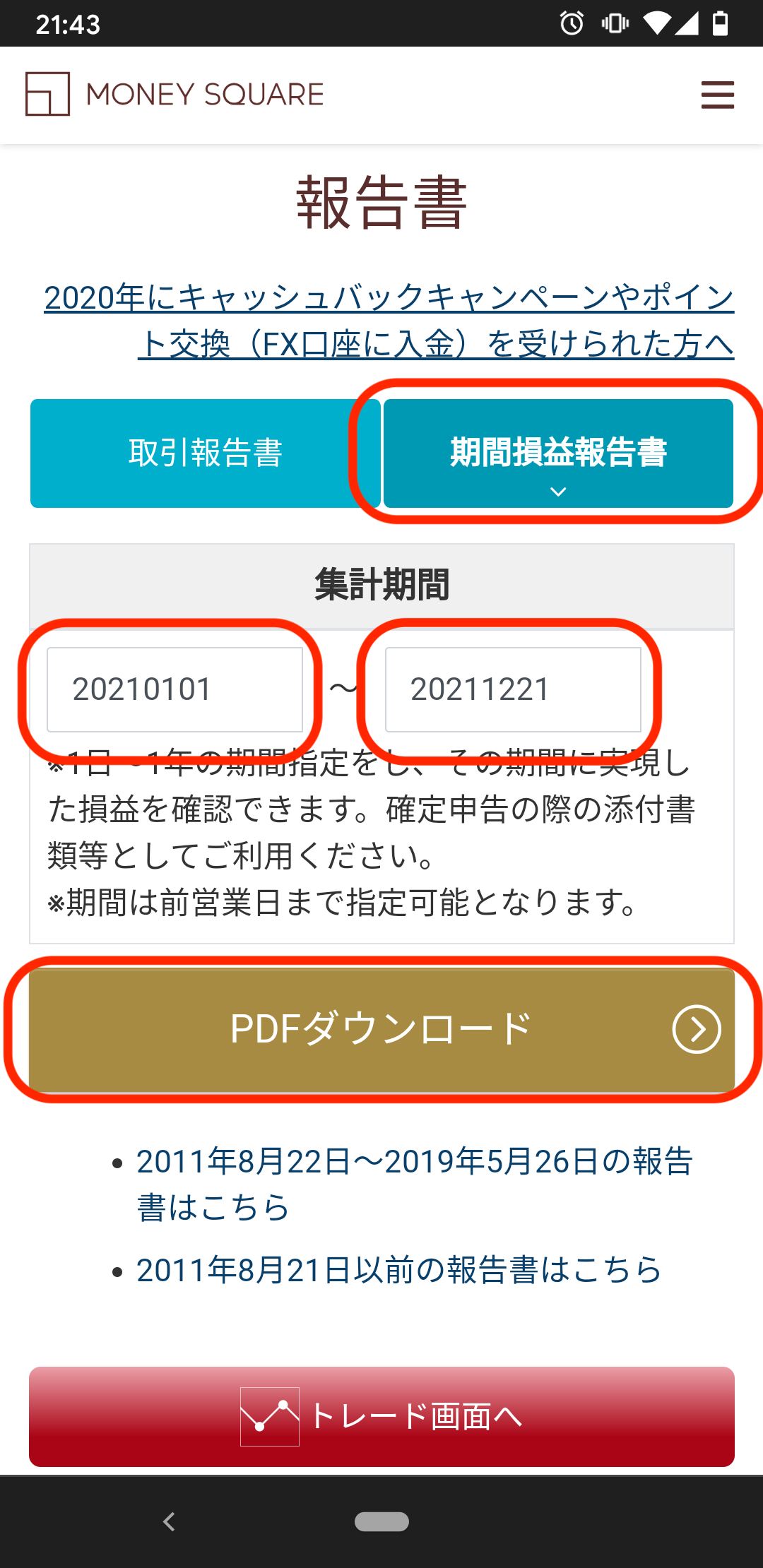

- スマホアプリを起動してTOP画面へ

- 右下の『メニュー』をタッチ

- 下の方にスクロールして、『報告書』タッチ

- 『期間収益報告書』をタッチ

- 集計したい期間を入力

確定申告となる期間は、1月1日〜12月31日の1年間での収益

※下記画像を撮影したのは12月22日だったので、前営業日である12月21日を入力 - 『PDFダウンロード』をタッチ

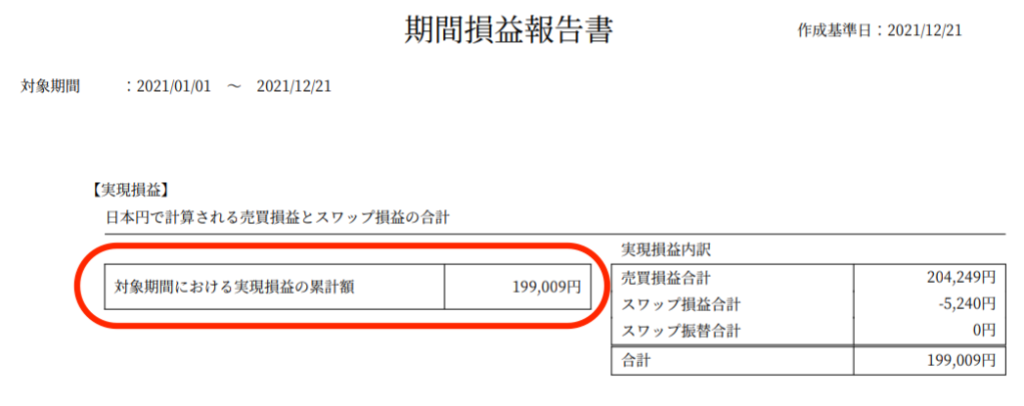

出てきた結果がこちら⬇️。

今年も残すところあと約1週間ですが、20万円超えそう…

そんな方におすすめな節税方法を後述の『節税テクニック3つ』で紹介しています。

確定申告に必要な書類

トラリピの確定申告をするには、『期間損益報告書』が必要です。

この報告書は、その年の1月1日〜12月31日に確定した利益がまとめて記載してあります。

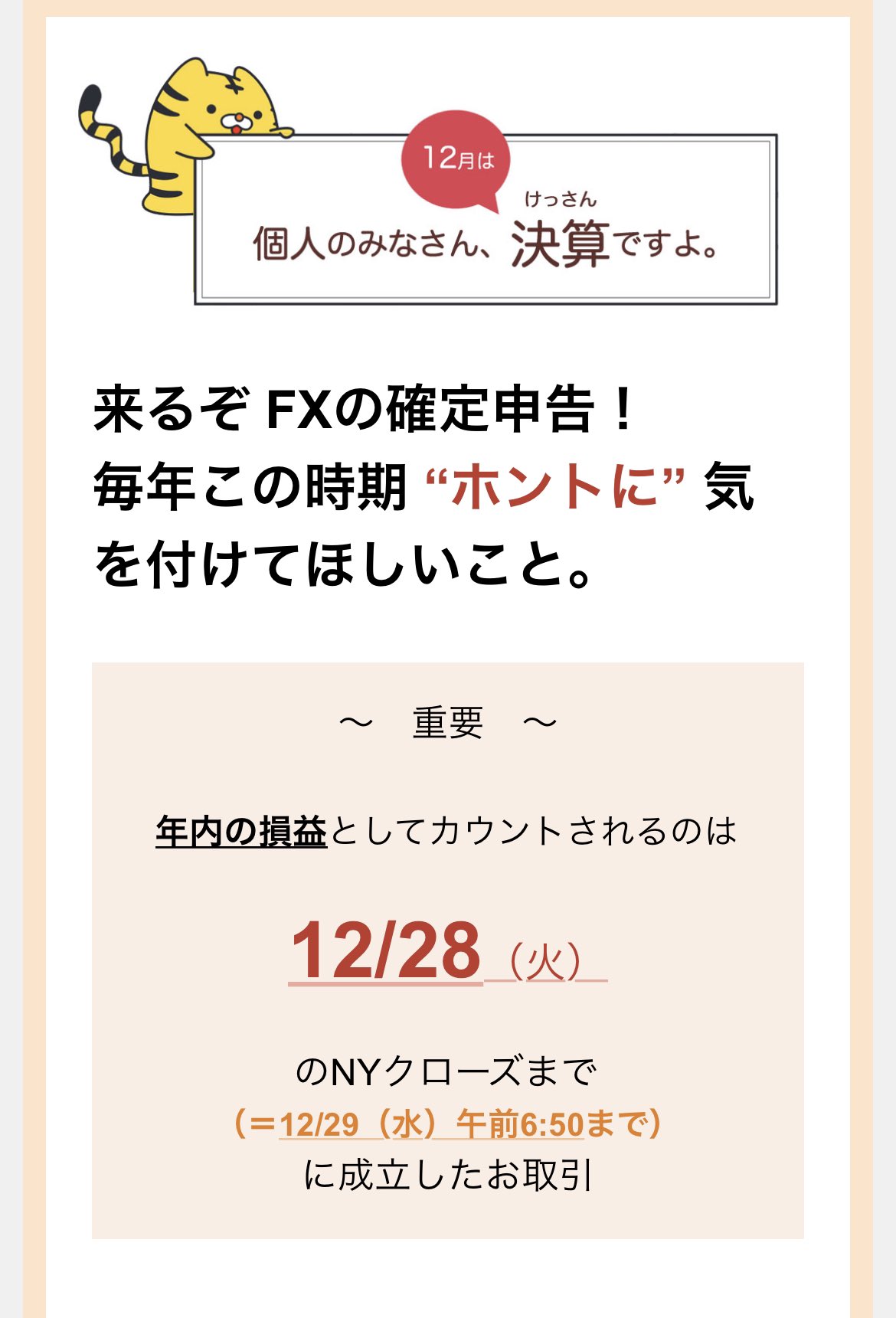

トラリピでの取引の注意点

その年の『期間損益報告書』に記載される取引は12月29日午前6:50までの取引となります。

決済された利益が口座に反映されるまでに2営業日かかるため、年内中に反映されるのは上記の日時までの取引となるからです。

『期間損益報告書』の場所は、【トラリピの利益の確認方法】で説明しています。

節税テクニック3つ

利益が出た際の確定申告は義務ですが、可能な限り納税額は抑えたいですよね。

そこで、トラリピで使える節税テクニック3つはこちら⬇️です。

- スワップ振替

- 経費計上

- 含み損確定

スワップ振替と含み損確定は納税を後延ばしにしているだけなので、やってもやらなくても最終的には変わらないです。(税制が変わらなければ…)

ただし、スワップ振替や含み損を確定させることで、確定申告がギリ不要になるなら、少なくともスワップ振替は絶対にやったほうが良いです。

含み損確定は、トラリピ設定が崩れたり、管理が煩雑になったりするので、行う際には充分注意して行ってください。

スワップ振替

スワップ振替とは、未決済ポジションはそのままで、スワップポイントだけ確定させることができます。

しかも、プラススワップはそのままで、マイナススワップだけ確定させることが可能です。

これは1分あればできるので、スワップ振替で年間所得が20万円未満になるなら、絶対にやってください!

やり方をスマホ版で紹介。

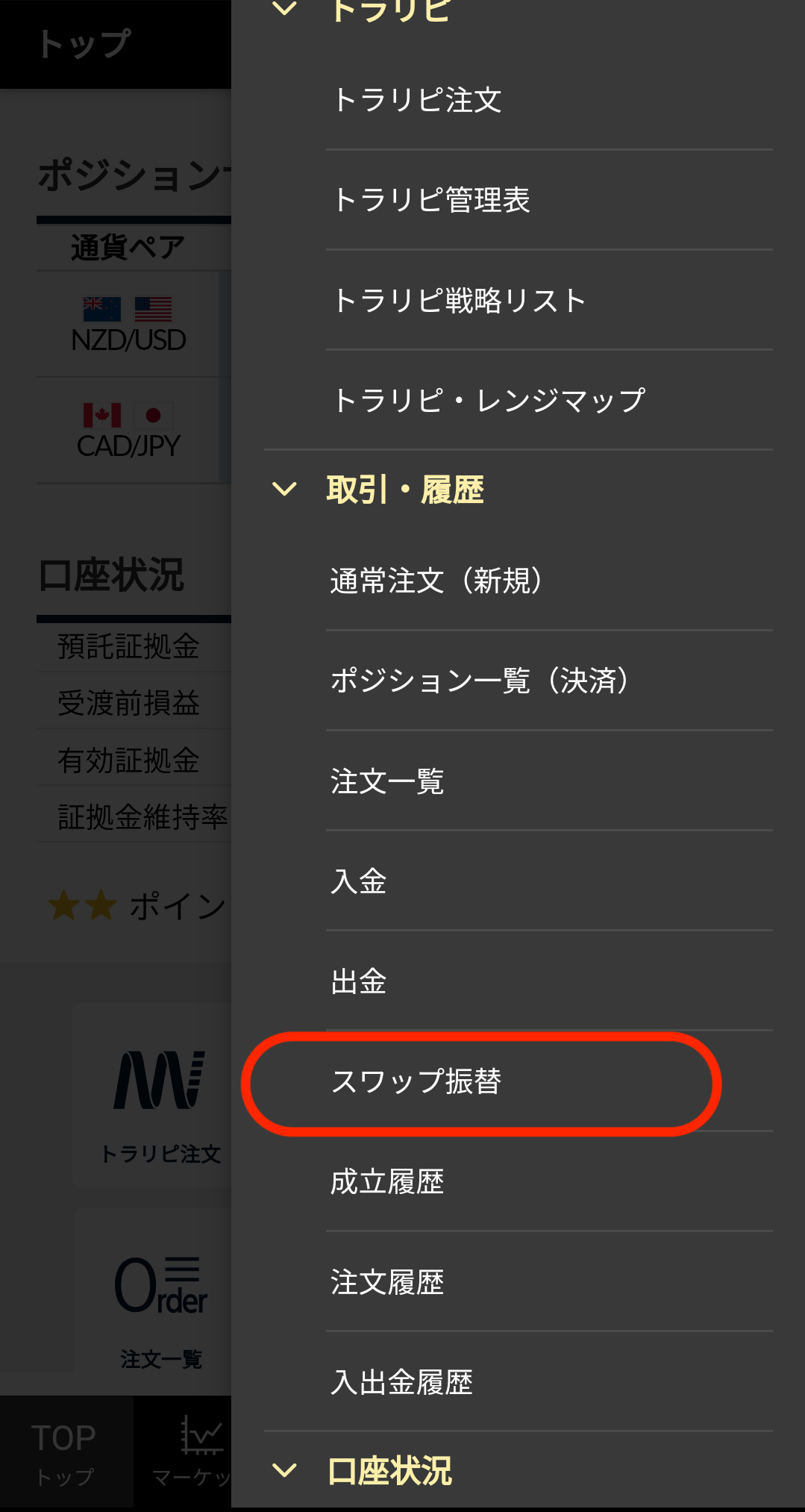

- スマホアプリにログインして、TOP画面右下の『メニュー』をタッチ

- 『スワップ振替』をタッチ

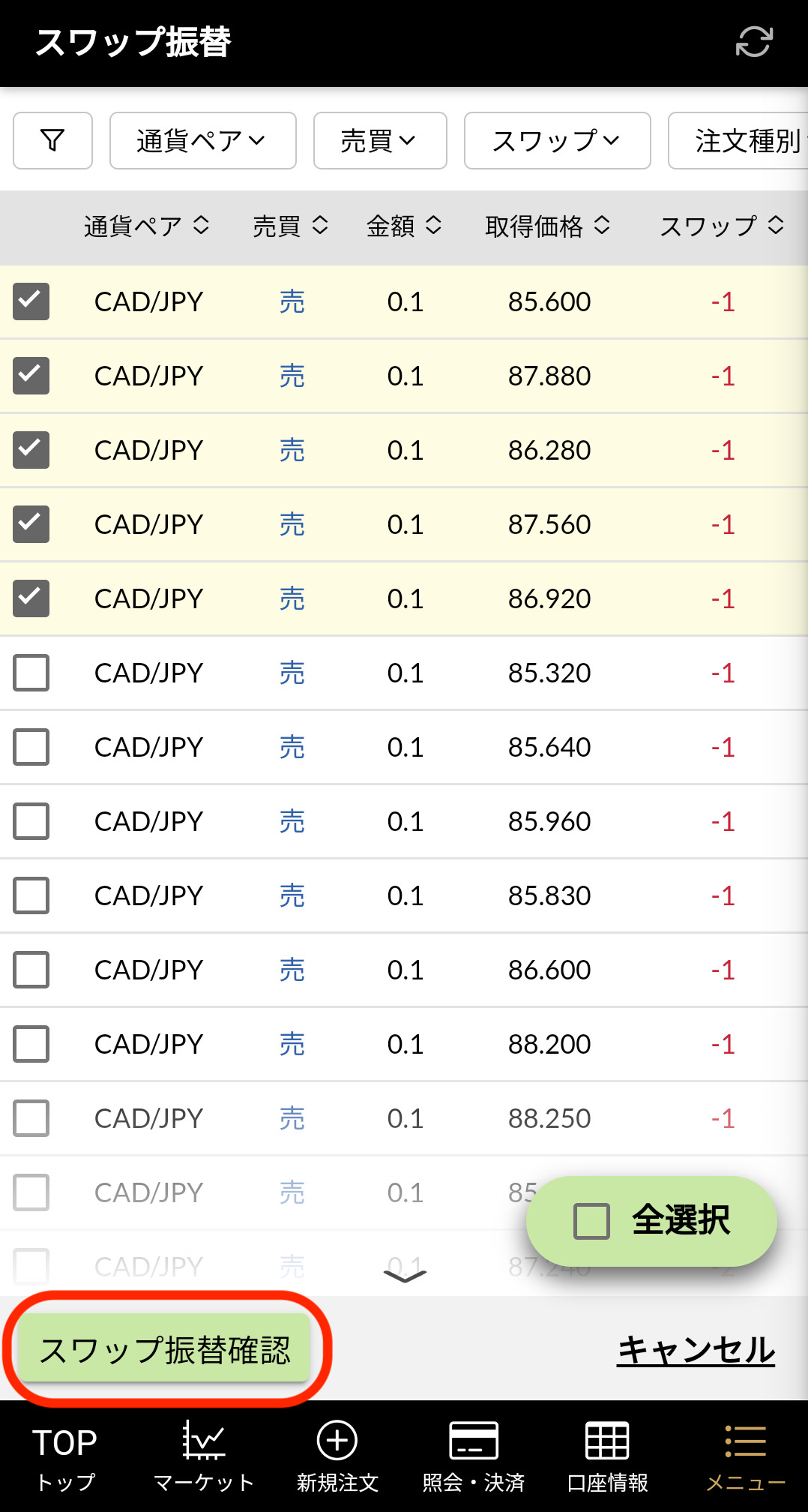

- 『複数選択』をタッチ

- マイナススワップを全てチェックして、『スワップ振替確認』をタッチ

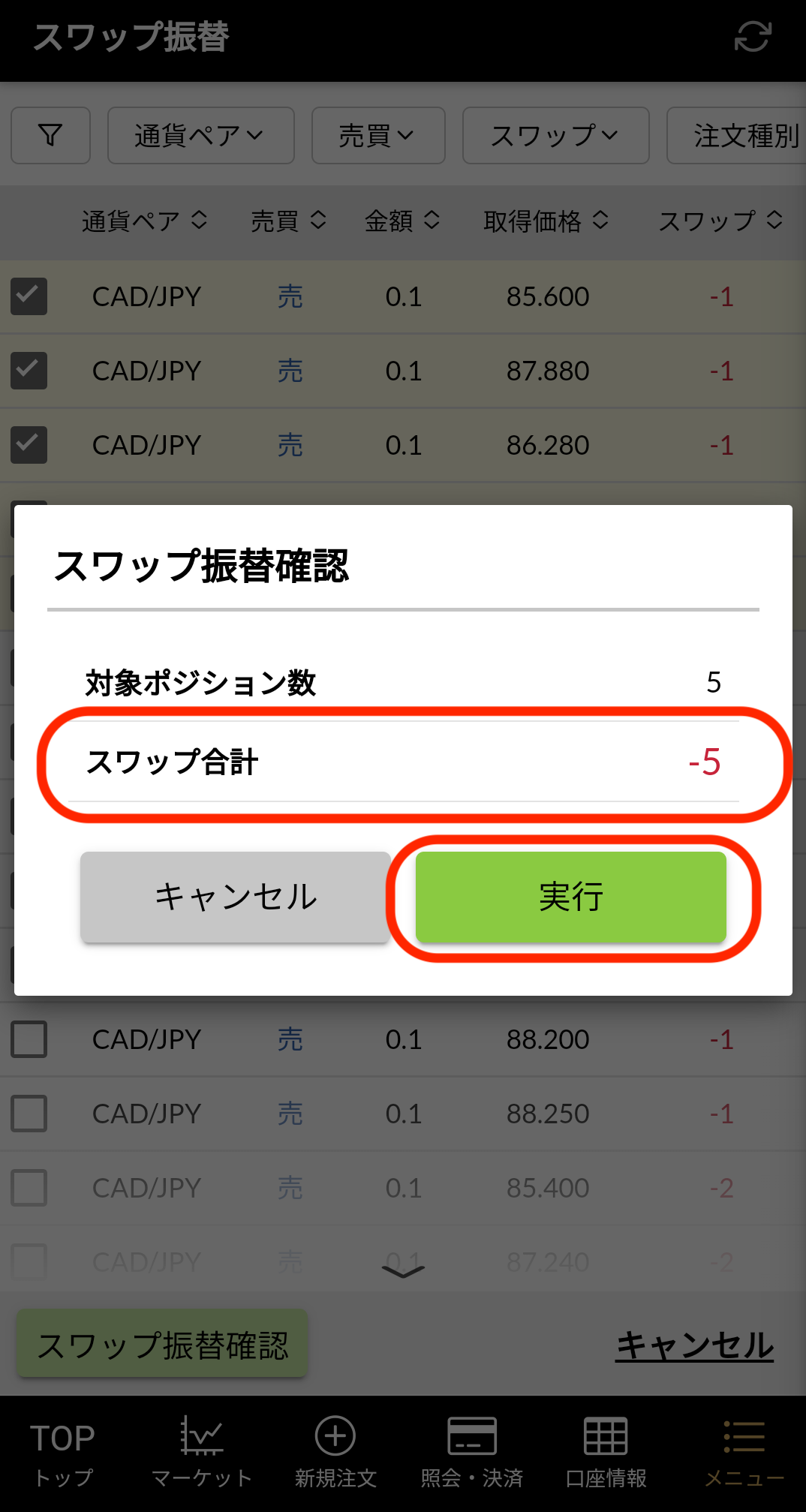

- スワップ合計を確認して、『実行』をタッチ

経費計上

経費計上も立派な節税です。

トラリピで利益を出すために費やした費用はしっかりと申告しましょう。

ただし、経費として計上しやすいもの、しにくいものがあり、素人には判断が難しい場合があるので、最終的なチェックは税務署や税理士を通して行うことをおすすめします。

経費にしやすいもの、しにくいものを簡単にまとめました。

| 経費にしやすいもの | 経費にしにくいもの |

| ・FXの書籍代 ・セミナー代や交通費 | ・パソコン代 ・インターネット代 ・家賃 |

FXの書籍やセミナーは目的がはっきりしているため、判断がつきやすいですが、パソコンやインターネット代、家賃の場合は、その全てをFXのために使用していない場合、割合計算して計上する必要があります。

含み損確定

上記の2つをして、さらに節税したい時の最終手段、『含み損確定』です。

ここで言う『含み損確定』とは、含み損を確定し、現在の価格で、すぐに損切りしたのと同じポジション数を持ち直すことを意味します。

そして、利確位置は損切り前と同様の位置にそれぞれ指値注文を設定します。

『含み損確定』の流れはこうです。

- 損切り(以下、売り注文で損切りした場合)

- すぐさま損切りしたのと同数のポジションを買い直す

- 利確位置は損切り前と同様の位置にそれぞれ指値注文を設定

- 指値注文が成立したら、すぐさまトラリピ注文を仕掛ける

- 『含み損確定』の注意点2つ

- ・納税の先送りに過ぎない

含み損確定によって、確定申告が必要か不要かの瀬戸際なら話は別ですが、どっち道、確定申告が必要な人が『含み損確定』をしても、ただの納税の先送りに過ぎず、トラリピ管理が複雑になるだけなのでおすすめしません。

・トラリピ管理が大変になる

上で説明した『含み損確定の流れ』でもわかるように、利確したらすぐにトラリピ注文を仕掛ける必要があり、”ほったらかし”が魅力のトラリピのはずなのに、注意してチャートを監視する必要があるなど、色々と面倒くさいです。

損益通算できるもの

トラリピは雑所得の中でも『先物取引』に分類され、トラリピと損益通算できるものは、同様に雑所得の『先物取引』に分類される所得に限られます。

『損益通算できる』というよりかは、雑所得の『先物取引』に分類されるものは損益をまとめて計算する必要があるということです。

- 例えば、”FXトラリピ”と”CFD NYダウ”を運用している場合

- 例①

FXトラリピ:年間収入15万円

CFD NYダウ:年間収入10万円

➡️合計年間収入25万円なので、確定申告が必要

例②

FXトラリピ:年間収入25万円

CFD NYダウ:年間収入▲10万円

➡️合計年間収入15万円なので、確定申告の必要なし

トラリピと損益通算できるものはこちら⬇️。

| 損益通算できるもの | 損益通算できないもの |

| ・FX(国内取引所に限る) ・CFD ・先物、オプション取引 | ・株式投資(売却益、配当) ・投資信託、ETF ・海外FX ・暗号資産(仮想通貨) |

会社にバレない方法

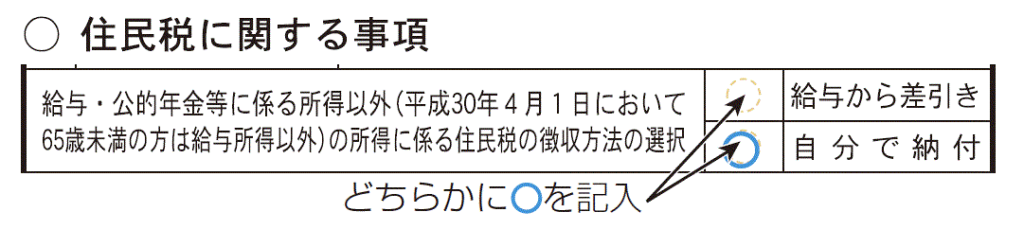

『給与・公的年金等に係る所得以外の所得に係る住民税の徴収方法』で”自分で納付”を選択すればOKです。

副業が会社にバレるのは、確定申告により再計算された新しい住民税通知が会社に行くことでバレてしまします。

会社としては

①年末調整したはずなのに、なんで住民税通知書がまた来るんだ?

②(内容を見る)

③住民税が年末調整で計算したものより高いぞ!ってことは会社とは別のところから収入を得ているな!

という流れでバレる訳です。

住民税は基本的に来年の給料から天引きされるため、会社側が把握する必要があるのです。

ただし、株・不動産・先物取引などは禁止していない会社がほとんどだと思うので、『給与から差引き』を選択して、聞かれたら堂々と説明するでもいいと思います。

よくある質問

- 含み益・含み損は課税対象か?

→いいえ、課税対象ではありません。 - 未決済ポジションにおけるスワップポイントは課税対象か?

→いいえ、課税対象ではありません。

節税のために、ポジションはそのままでマイナススワップだけ確定させることは可能です。

やり方はこちら。

最後に

- トラリピの税率は20.315%

- 確定申告が必要な人は

サラリーマンの場合:年間20万円超え

個人事業主の場合:年間38万円超え - トラリピの利益確認は『期間損益収益書』

- 節税テクニック3つ

・スワップ振替

・損切り

・経費計上 - 損益通算できるもの

→FX、CFD、先物・オプション取引など - 会社にバレない方法

→『給与・公的年金等に係る所得以外の所得に係る住民税の徴収方法』で”自分で納付”を選択

\トラリピの口座開設はこちら⬇️/

運用実績はこちら⬇️で紹介しています。

【トラリピの実績と設定をブログで公開 年収500万円会社員パパの運用実績】

コメント