「CFD取引に興味があるけど、勝てない、危ない、やめとけと言う意見があるけどどうなの?メリットよりもむしろデメリットやリスクについて知りたい。」

こんな疑問にお答えします。

この記事では、CFD取引のデメリット、メリット、安全に運用するコツや「勝てない、危ない、やめとけ」と言ったネガティブな評判について解説します。

2022年の実績が年利30.2%の私が解説します!

この記事を書いている私はトラリピCFD、米国株、日本株投資、暗号資産投機をしており、トラリピ取引は2021年10月から運用しています。

CFD取引の年利は2021年は48.6%,、2022年は30.2%ほどです。

実体験を含めた内容なので、これからCFDを始めてみようって方の参考になれば嬉しいです。

CFD取引の最新実績については下記記事で紹介しています。

\忙しい方でもほったらかしで副収入/

CFD取引のデメリット

CFD取引のデメリットは次の5つです。

- 高レバレッジで失敗すると大きな損失が出る

- ロスカットのリスクがある 最悪の場合は追証

- 株取引と損益通算ができない

- 金利または配当を支払う

- 金利・配当コストが嫌なら短期での取引が必要

デメリット①:高レバレッジで失敗すると大きな損失が出る

CFDは簡単に言うと株取引版のFXみたいなものです。

証拠金取引なので、高レバレッジで取引することが可能であり、高レバレッジになれば大きな利益を期待できる反面、大きな損失が出る可能性もあります。

通常なら1株1,000円の株式を購入する場合、1,000円が必要ですが、CFDはルールで定められた差額だけを支払う資金があれば取引出来ますよって仕組みです。

1,000円の株式が600円に下がった場合、差額は400円ですよね。

口座に400円あれば、1,000円の株式を現物取引するのと同じリターンを期待できます。

デメリット②:ロスカットのリスクがある 最悪の場合は追証

現物取引とは違って、CFD取引にはロスカットのリスクがあります。

フラッシュクラッシュなどで窓開けが発生した場合、追加証拠金(=追証:おいしょう)を請求される可能性も0ではありません。

窓開けはなす術なし

損失の拡大を防ぐために指値注文などでロスカットを設定していたとしても、窓開けで飛んだ箇所は価格が存在しないので約定のしようがありません。

窓開けで飛んだはるか離れた価格で約定して、とんでもない損失を抱える可能性があります。

デメリット③:株取引と損益通算ができない

株取引とCFD(FX)は損益通算することができません。

例えば年間で、株で40万円稼いでCFDで50万円損した場合、CFDでは利益ができていないので当然税金はかかりませんが、株で稼いだ40万円分に税金がかかります。

CFDでの50万円の損失は、確定申告でFXやCFDが分類される『先物取引に係る雑所得等』で繰越控除として登録することができます。

FXで40万円稼いで、CFDで50万円損した場合は損益通算した結果、−10万円となり利益はないので税金は納める必要なく、さらに−10万円に関しては繰越控除ができます。

デメリット④:金利または配当を支払う

ポジションを保有していると金利または配当を支払う必要があります。

CFD取引は新規買いも新規売りもどちらも可能です。

例えば、NYダウの新規買いポジションを保有している場合、金利を支払い、配当を受け取ることができます。新規売りポジションを保有している場合は逆で、金利分を受け取り、配当分を支払います。

配当>金利であれば、新規買いポジションを保有し続ける限り含み益はどんどん増えていくのでむしろメリットです。

アメリカの政策金利アップの影響がきつい

アメリカの政策金利上昇によって、NYダウの新規買いポジションを保有した際の金利の支払いがかなりエグいです。

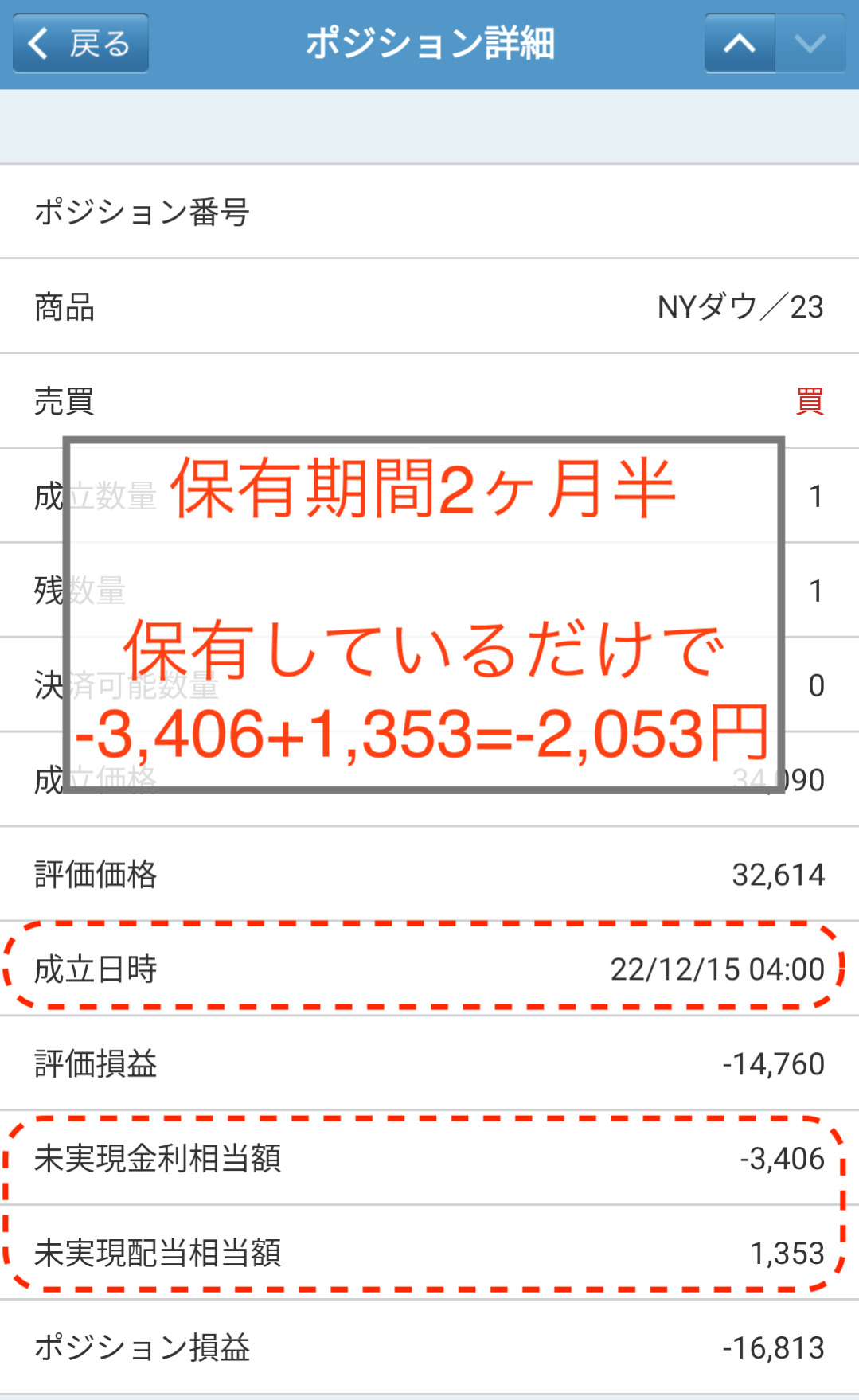

下記は私が実際に保有しているポジションのスクショです。

保有期間2ヶ月半(2023年3月1日時点)で-2,053円です。

ちなみに、このポジションで狙う利益は元々2,000円だったので、このままではマイナス確定です。泣

デメリット⑤:金利・配当コストが嫌なら短期での取引が必要

デメリット④で述べたようにポジションを保有していると金利または配当コストが発生します。

それを避けるならば短期での取引が必要になるため、忙しい人は取引タイミングを逃してしまう可能性が高まります。

CFD取引のメリット

CFD取引のメリットは次の4つです。

- 少額からの投資が可能(レバレッジ)

- 分散投資が可能

- 配当金を受け取れる

- 売り注文から取引可能

メリット①:少額からの投資が可能(レバレッジ)

レバレッジ取引は失敗した時に危険な反面、少額でも取引が可能になるという大きなメリットです。

レバレッジをどれくらい効かせるかは自由なので、現物取引と同じレバレッジ1倍で取引したいならそうすればいいです。

つまり、リスクとリターンの大きさを自由に選択することができます。

- NYダウを現物取引する場合の必要資金 = レバレッジ1倍

- NYダウ:33,000ドル

米ドル円:135円

33,000×135÷1=4,455,000円

- NYダウを現物取引する場合の必要資金 = レバレッジ40倍

- NYダウ:33,000ドル

米ドル円:135円

33,000×135÷40=111,375円

メリット②:分散投資が可能

CFDの良さはクリック一つで分散投資が可能な点です。

“卵は一つのカゴに盛るな”という有名な言葉があるように、投資の世界ではリスク分散することが大切です。

一つの銘柄に集中投資してその会社が倒産したら資金をすべて失うことになります。

つまり、すべての卵を一つのカゴに盛っていて落としたらすべての卵が割れてしまいます。

NYダウやFTSE100のような株価指数に連動したCFDを買うだけで、分散投資が可能になります。

- NYダウとは

- アメリカ各業種の代表的な30銘柄により構成され、定期的に構成銘柄や比率が見直されている米国の株式市場の代表的な株価指数です。

NYダウに連動するCFDを保有するだけで分散投資ができ、さらにその内容は定期的に見直されるので、その時代時代で手堅く成長が望める銘柄を保有しているのと同じです。

私もNYダウCFDを保有していますが、多くの大人がリサーチと根拠を持って選んだ30銘柄を持てるって考えたらすごいお得ですよね。

メリット③:配当金を受け取れる

新規買いポジションを保有していると配当金を受け取れます。

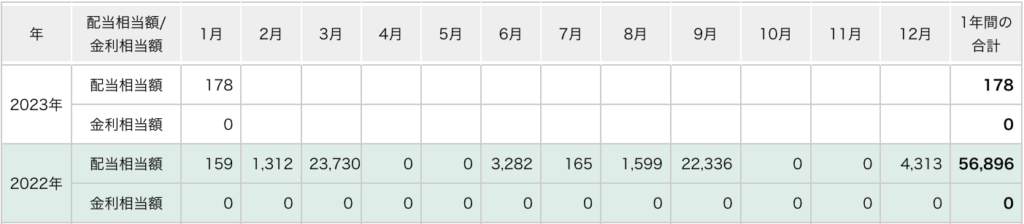

以下の表は日経225の過去の配当実績です。

1枚約270万円を保有し続けた場合、2022年は年間で56,896円の配当金を受け取ることができました。

配当を受け取る場合、金利を支払う

買いポジションを持っている場合、配当金(正確には配当相当額)を受け取り、金利(正確には金利相当額)を支払います。

売りポジションを持っている場合は逆で、配当金を支払い、金利を受け取ります。

CFDは売りから入れると言うのも特徴の一つです。

配当<金利の場合、買いポジションを保有し続ける限りどんどんマイナスになっていくので注意が必要です。

メリット④:売り注文から取引可能

CFD取引では、売り注文から入ることが可能なので、うまくいけば価格が上がっても下がっても利益を出すことが可能です。

株などの現物取引では、まず株を買わないと売ることはできませんが、CFD取引ではいきなり売りから入ることができるのです。

ちょっと不思議な感覚ですよね。

CFDを安全に運用するコツ

CFDを安全に運用するコツは次の3つです。

- 低レバレッジでの取引

- 余剰資金で取引する

- 感情的に取引しない

CFDはやろうと思えば高レバレッジで大きな利益を狙うことができますが、簡単に儲かるなんてそんなに甘い世界ではありません。

FXやCFDは機関投資家やそれを生業とするプロの投資家がしのぎを削っている世界です。

そこにただの素人がポッと参加して勝ち逃げできるわけがありません。

プロと同じ土俵に簡単に上がれてしまいます。

天空闘技場の初心者からフロアマスターまでごちゃ混ぜで戦うみたいな?

大事なのはとにかく緊急時に“大怪我しない”こと。

コツ①:低レバレッジでの取引

安全性を高めるにはレバレッジは低いに越したことはありませんが、具体的には5倍程度にするのがおすすめです。

高レバレッジ取引は、言い換えれば“資金的に余裕がない状態”といえます。

つまり、予想と違った方向に価格が動いた場合に損切りしないとロスカットになる可能性が高まります。

高レバレッジで取引しない方がいい理由を具体例を合わせて解説

CFDで人気なNYダウを保有した場合、

- 銘柄:NYダウ

- 資金:45万円

- 注文:買い

- 3,300,000円

- 保有数:5枚

- 1枚あたりの必要証拠金額:80,000円

3,300,000(円/枚)×5(枚)=16,500,000(円)

16,500,000(円)÷[80,000(円)×5(枚)](必要証拠金)=41.25 ←レバレッジ

つまり、有効証拠金維持率100%でロスカットの場合、上記の設定だとレバレッジ41.25倍まで取引できると言うことです。

資金は45万なので、ポジションを保有した時点でロスカットまで5万円分の余力しかありません。

保有数5枚と言うことは、3,300,000から3,290,000円に下がった時点で終了です。

NYダウの1日あたりの値動きは大きい場合、50,000円下がることなんてザラにあるので、

その場合

50,000(円)×5(枚)=250,000(円)

1日で250,000円を失う可能性があるのが高レバレッジ取引です。

コツ②:余剰資金で取引する

生活資金を確保した上で余剰資金で取引することをおすすめします。

大金を賭ければ賭けるほど勝率が上がるなんてことはないので、できる限り少額で試行錯誤を繰り返し、勝ちパターンを見つけて「これならイケる!」と確信できてから資金を増やした方がいいです。

資金力に比例してリターンも大きくなるので勝率が出ないうちに焦って取引する必要はないかと思います。

コツ③:感情的に取引しない

事前に決めたルールに従って取引することが重要で、特に損失が出た時に決して感情的に取引してはいけません。

CFDは高レバレッジで取引することができるので、損失が出た直後に「今のパターンは絶対に勝てるからいつもより高レバレッジで取引してさっきの損を取り返してやろう!」みたいな取引をすると取り返しがつかないことになりかねません。

CFD取引に関するよくあるネガティブな質問

CFD取引に関するよくあるネガティブな質問に回答します。

- 「CFD取引は危ない、やめとけ」という意見があるが、どうなの?

- CFDで儲ける人の割合は?

- 初心者はいくらから始めればいい?

「CFD取引は危ない、やめとけ」という意見があるが、どうなの?

ズバリ!その通りかと思います。

少なくともレバレッジに関する知識がない状態での取引は絶対におすすめしません。

CFDはFXと同じレバレッジ取引なので、ハイリターンを狙って失敗するとロスカット(資金のほとんどを失う)や追加証拠金(預金以上の損失を抱える)の危険があります。

レバレッジ取引はレバレッジ1倍〜40倍までのように、あくまでトレーダーの自由度が上がる手法なだけで、本来は少額から取引に参加できる画期的な手法です。

しかし、何もわからない状態で「あれ、まだまだ買えるぞ。買っちゃえ。」みたいな感じで気づいたら高レバレッジになって、フラッシュクラッシュを喰らって借金を抱えると言う展開になりかねないので、レバレッジ取引の基本は学んで少額から取引することをおすすめします。

CFDで儲ける人の割合は?

CFDだとデータが少なすぎてちょっとわかりませんが、調べた限りだと株で儲ける人の割合は約1〜2割程度らしいです。

私自身、FXやバイナリーオプションとか色々やってみましたが、どれも挫折しました。

YouTubeやググったりして独学で試行錯誤を繰り返して、デイトレードやスイングトレードをしましたが、面白いように狙った方向とは逆に行くんですよね。笑

利益が出たらすぐに決済するくせに、含み損になったらプラスになるまでひたすら塩漬けしてました。

初心者はいくらから始めればいい?

とにかく最小取引単位が低いところで取引することをおすすめします。

まずは自分の理論で儲けれるのか儲けれないのかを検証するために、最小ロットが低いところでできる限り取引数をこなす必要があります。

初心者は早く結果を出したい、稼ぎたい!とついつい焦ってしまいますが、本当にイケると確信できた段階で多額の資金を投入しても後でいくらでも巻き返せます。

CFD長期投資の実績をブログで紹介

ここまでCFD取引の一般的な内容について説明してきました。

一般的な内容ばっかりだとなんとなくわかった気になるけど、結局ぼやっとしていると思うので、最後に私が実際に運用するCFD取引の実績を紹介します。

ただし、私の取引はマネースクエアが提供するCFDトラリピというあまり聞き慣れない自動売買です。

「こんな手法もあるんだな」とあくまで一例として参考にしてもらえればと思います。

ちなみに2021年からの運用実績は

| 確定利益 | 年利換算 | |

| 2021年 | ¥39,810 | 48.6% |

| 2022年 | ¥123,192 | 30.2% |

※2021年10月から運用開始

\忙しい方でもほったらかしで副収入/

コメント