資産運用としてマネースクエアのトラリピCFDで自動売買を始めたいけど、そもそも『トラリピって何?CFDって何?実際に運用している人はどれくらい稼いでるの?』と疑問に思っていませんか?

この記事を読むことで、マネースクエアが提供するトラリピCFDの仕組み、実際にどれくらい稼いでいるのかを知ることができます。

ちなみに私は子供2人を育てるひとり親で、経済的に豊かな状況ではないですがそんな私でもトラリピCFDで小遣い稼ぎができています。

実際の運用画面を公開しながら説明していきます。

この記事では、トラリピCFDの基本知識と運用実績を紹介し、実際に運用してみたいという方に向けて、設定の仕方4ステップと運用試算表について解説します。

資産運用法の一つとして、マネースクエアのトラリピCFDを取り入れるのかどうかの手助けになればいいな思います。

また、お金についてこれから勉強したいという方におすすめなのがこちらの本。

【改訂版】本当の自由を手に入れる お金の大学 単行本 – 2024/11/20

運用者のプロフィール

・会社員

・年収600万円

・都下 3人暮らし(👧5歳、👶3歳、私)

・トラリピCFD運用資金 160.8万円

こんな⬆️感じの、どこにでもいる会社員が、仕事の片手間で無理なく行う、リアルな運用実績です。

トラリピCFD 米国D30(NYダウ先物)の運用実績をブログで公開

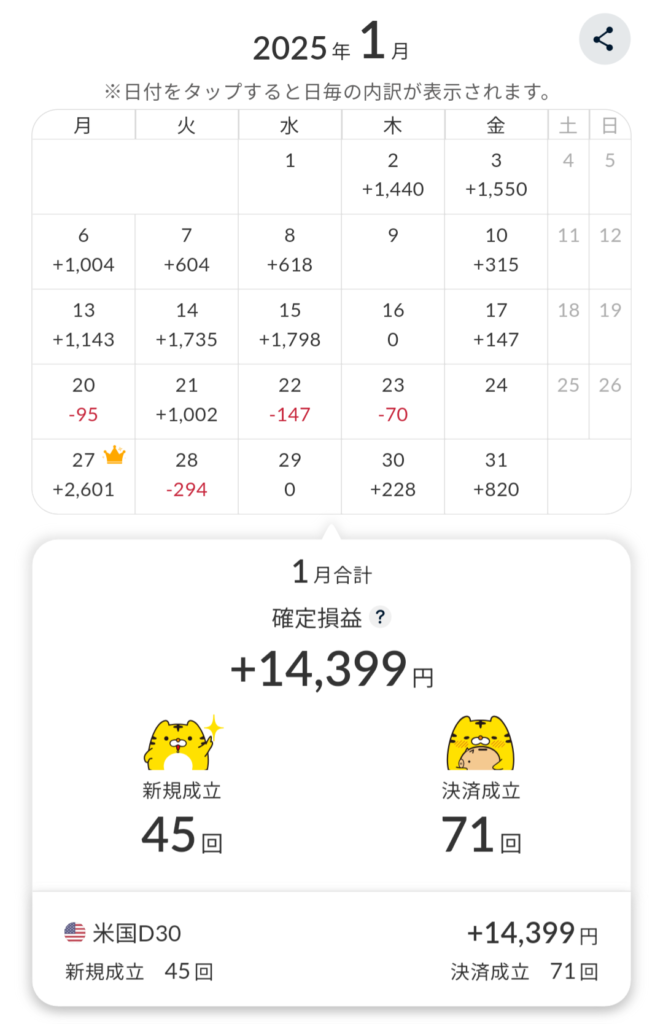

2025年1月の月間確定利益は14,399円でした。

運用資産160.8万円なので年利換算10.7%

日ごとの利確金額はこんな↓感じ。

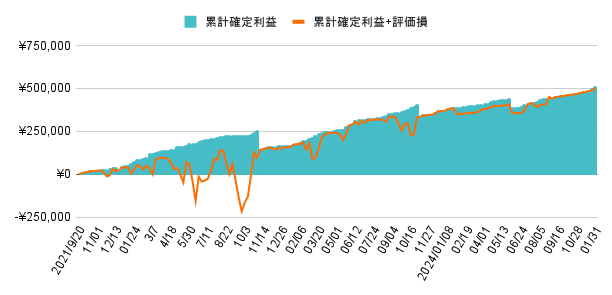

ここまでの全運用結果をグラフにまとめるとこんな⬇️感じです。

青色棒グラフがこれまでに利確した合計金額を表し、その金額に未決済ポジションの含み損を足した金額をオレンジの折れ線で表しています。

右肩上がりで順調に資産を増やせています。

\気になる方は公式サイトをチェック↓/

世界経済を牽引するアメリカ経済は、技術革新や生産性向上により長期的な成長が見込まれ、それに伴いNYダウも右肩上がりに上昇していくと思うのでこのまま運用を続けます。

本記事の設定『ロスカット覚悟のNYダウ設定の詳細』についてはこの記事で後ほど説明しています。

トラリピCFD 米国D30(NYダウ先物)の月間実績

運用実績を月単位でまとめました。

確定利益、運用資金、年利換算を月毎に計算しています。

| 確定利益 | 運用資金 | 年利換算 | |

| 1月 | ¥14,399 | 160.8万円 | 10.7% |

| 2月 | |||

| 3月 | |||

| 4月 | |||

| 5月 | |||

| 6月 | |||

| 7月 | |||

| 8月 | |||

| 9月 | |||

| 10月 | |||

| 11月 | |||

| 12月 | |||

| 平均 | ¥14,399 | – | 10.7% |

| 累計 | ¥14,399 | – | – |

2025年はボラが激しいトランプ相場に期待です!

とにかくロスカットには細心の注意を払って運用していきます。

| 確定利益 | 運用資金 | 年利換算 | |

| 1月 | ¥18,470 | 157.4万円 | 14.1% |

| 2月 | ¥9,055 | ¥1,583,000 | 6.9% |

| 3月 | ¥8,338 | ¥1,591,000 | 6.3% |

| 4月 | ¥25,791 | ¥1,617,000 | 19.1% |

| 5月 | ¥8,707 | ¥1,621,000 | 6.4% |

| 6月 | -¥48,907 | ¥1,505,000 | -39.0% |

| 7月 | ¥31,547 | ¥1,517,000 | 25.0% |

| 8月 | ¥19,843 | ¥1,537,000 | 15.5% |

| 9月 | ¥18,363 | ¥1,555,000 | 14.2% |

| 10月 | ¥9,354 | ¥1,564,000 | 7.2% |

| 11月 | ¥17,739 | ¥1,580,000 | 13.5% |

| 12月 | ¥10,916 | ¥1,593,000 | 8.2% |

| 平均 | ¥10,768 | – | 8.1% |

| 累計 | ¥129,216 | – | – |

| 確定利益 | 運用資金 | 年利換算 | |

| 1月 | ¥13,452 | 86.7万円 | 18.6% |

| 2月 | ¥27,520 | 89.4万円 | 36.9% |

| 3月 | ¥38,923 | 93.3万円 | 50.1% |

| 4月 | ¥9,322 | 94.3万円 | 11.9% |

| 5月 | ¥29,916 | 96.7万円 | 37.1% |

| 6月 | ¥33,803 | 100.6万円 | 40.3% |

| 7月 | ¥10,761 | 101.5万円 | 12.7% |

| 8月 | ¥23,939 | 125.0万円 | 23.0% |

| 9月 | ¥13,774 | 155.2万円 | 10.7% |

| 10月 | ¥38,022 | 158.6万円 | 28.8% |

| 11月 | -¥55,000 | 158.6万円 | -41.6% |

| 12月 | ¥20,719 | 156.6万円 | 15.9% |

| 平均 | ¥17,096 | – | 20.4% |

| 累計 | ¥205,151 | – | – |

| 確定利益 | 運用資金 | 年利換算 | |

| 1月 | ¥13,452 | 86.7万円 | 18.6% |

| 2月 | ¥27,520 | 89.4万円 | 36.9% |

| 3月 | ¥38,923 | 93.3万円 | 50.1% |

| 4月 | ¥9,322 | 94.3万円 | 11.9% |

| 5月 | ¥29,916 | 96.7万円 | 37.1% |

| 6月 | ¥33,803 | 100.6万円 | 40.3% |

| 7月 | ¥10,761 | 101.5万円 | 12.7% |

| 8月 | ¥23,939 | 125.0万円 | 23.0% |

| 9月 | ¥13,774 | 155.2万円 | 10.7% |

| 10月 | ¥38,022 | 158.6万円 | 28.8% |

| 11月 | -¥55,000 | 158.6万円 | -41.6% |

| 12月 | ¥20,719 | 156.6万円 | 15.9% |

| 平均 | ¥17,096 | – | 20.4% |

| 累計 | ¥205,151 | – | – |

| 確定利益 | 運用資金 | 年利換算 | |

| 1月 | ¥42,260 | 38万円 | 133.5% |

| 2月 | ¥33,880 | 41万円 | 99.2% |

| 3月 | ¥17,710 | 43.1万円 | 49.3% |

| 4月 | ¥10,000 | 44.1万円 | 27.2% |

| 5月 | ¥30,900 | 47.4万円 | 78.2% |

| 6月 | ¥19,760 | 89.3万円 | 26.6% |

| 7月 | ¥12,250 | 90.5万円 | 16.2% |

| 8月 | ¥15,990 | 92.0万円 | 20.9% |

| 9月 | ¥0 | 92.0万円 | 0% |

| 10月 | ¥27,060 | 94.5万円 | 34.4% |

| 11月 | ▲¥93,460 | 85.0万円 | -131.9% |

| 12月 | ¥6,360 | 85.5万円 | 8.9% |

| 平均 | ¥10,266 | – | 30.2% |

| 確定利益 | 運用資金 | 年利換算 | |

| 1月 | ¥42,260 | 38万円 | 133.5% |

| 2月 | ¥33,880 | 41万円 | 99.2% |

| 3月 | ¥17,710 | 43.1万円 | 49.3% |

| 4月 | ¥10,000 | 44.1万円 | 27.2% |

| 5月 | ¥30,900 | 47.4万円 | 78.2% |

| 6月 | ¥19,760 | 89.3万円 | 26.6% |

| 7月 | ¥12,250 | 90.5万円 | 16.2% |

| 8月 | ¥15,990 | 92.0万円 | 20.9% |

| 9月 | ¥0 | 92.0万円 | 0% |

| 10月 | ¥27,060 | 94.5万円 | 34.4% |

| 11月 | ▲¥93,460 | 85.0万円 | -131.9% |

| 12月 | ¥6,360 | 85.5万円 | 8.9% |

| 平均 | ¥10,266 | – | 30.2% |

| 確定利益 | 運用資金 | 年利換算 | |

| 10月 | ¥17,940 | 32万円 | 67.3% |

| 11月 | ¥12,010 | 33万円 | 43.7% |

| 12月 | ¥9,860 | 34万円 | 34.8% |

| 平均 | ¥13,270 | – | 48.6% |

ボーナスをもらってパァーっと使うのもありですが、トラリピCFD運用に回せば、毎月数千円のお小遣いがずっと入ってくると考えるとワクワクしませんか?

そんな不労所得生活に興味がある方はトラリピCFDをチェックしてみてください。

>>トラリピCFDの詳細

\気になる方は公式サイトをチェック↓/

当然、ロスカットのリスクはあるので、リスク管理はしっかりと!

『トラリピCFD』とは

『トラリピ』と『CFD』に分解して、それぞれ説明します。

トラリピとは、マネースクエア独自の注文『トラップリピートイフダン』の略称です。

⬇️の動画で『トラリピ』について、90秒でわかりやすく説明しています。

CFDとは、Contract For Differenceの頭文字をとったもので、『差金決済取引』のことです。

「差金決済取引」とは、一言でいうと、現物での受け渡しを行わずに、差額だけのやり取りが発生する取引です。

- 例:FX取引も広い意味ではCFD取引

- 例えば、米ドル円を1,000通貨買って、1ドル100円→95円になった時に売った場合

損失分の5,000円[(95−100)×1,000通貨=5000]を払える資金力があれば取引できます。

トラリピCFD 米国D30(NYダウ先物)の運用戦略

トラリピCFD運用と相性が良いと考える銘柄は米国D30(NYダウ先物/CME)、米国NQ100(NASDAQ100先物/CME)、米国SP500(S&P500先物/CME)です。

いずれの銘柄も長期的にみると右肩上がりに成長しており、世界経済を牽引するアメリカ経済は、技術革新や生産性向上によりこれからも長期的な成長が見込まれるため、含み損もいずれは利益に転ずる可能性が高いので買い新規→売り決済のみです。

買いポジションを保有している場合、配当相当額を受取り、金利相当額を支払うことになります。

2021年くらいまでは配当相当額>金利相当額だったので、新規買いポジションを塩漬けしても”配当-金利”がだプラスだったので心が穏やかでしたが、2022年ころからの米政策金利上昇により配当相当額<金利相当額になったため含み損にさらに”配当-金利”のマイナスが乗っかってダブルパンチがキツイです。

買い注文を長期保有すると金利相当額でマイナスに!

過去の配当・金利実績の総額は配当相当額>金利相当額ですが、短期間では配当相当額<金利相当額となり、ポジションを保有しているだけでマイナスとなることもあるので注意

2022年からアメリカが政策金利をどんどん上げているので、日本との金利差の拡大によって、配当相当額<金利相当額の展開が続くかと思います。

したがって、新規買いポジションを保有していると金利でどんどんマイナスになっていきます。

⬇️はNYダウの過去40年分のチャートです。

リーマンショックやコロナショックなどの大暴落を経験しながらも、右肩上がりに成長を続けています。

NYダウとは、ニューヨーク証券取引所やナスダック市場に上場している代表的な30銘柄の推移をもとに算出されており、時代の流れに合わせて随時入れ替えが行われています。

つまり、米国経済が成長し続ける限り、NYダウも連動して上がり続けます。

トラリピCFDの設定を公開〜その手順を4ステップで解説〜

私のNYダウ161万円設定はこちらです⬇️

2024年7月からくりっく株365からトラリピCFDに乗り換えました

161万円(確定利益を含む)でのNYダウ運用設定

(2024年7月29日〜現在)

・運用銘柄:米国D30

・注文を仕掛けるレンジ:33,800~46,000米ドル

→レンジ下限は46,000から約20%下落した位置:38,000付近

→レンジ上限はトラリピ設定時の価格付近

・損切り設定:約33,750米ドル

→最高値 45,000付近から約25%下落した位置

・注文一本ずつの間隔:82米ドル(計100本)

→1日の平均値動きは332ポイントなので、1日で4回新規注文が成立する想定

・一本あたりの狙う利益:3ドル(チャートだと300米ドル分の動き)

→バックテスト結果を根拠に設定

私の設定での注文パターンは、買い(新規)→売り(決済)なので、チャートが右肩上がりに上昇して、レンジから外れた場合は、設定レンジを変更します。

150万円(確定利益を含む)でのNYダウ運用設定

(2023年8月21日〜2024年1月26日)

・銘柄:NYダウ/23リセット付証拠金取引

・注文を仕掛けるレンジ:29,546~35,200ポイント

→下限は最高値から20%下落した位置:29,548付近

→上限は設定時での価格付近

・損切り設定:約27,701ポイント

→歴代最高値 36,936から25%下落した位置

・注文一本ずつの間隔:202ポイント(計28本)

→1日の平均値動きは332ポイントなので、2日で3回以上注文が成立することを期待

・一本あたりの狙う利益:2,000円

→バックテスト結果を根拠に設定

100.6万円(元金70万円)でのNYダウ運用設定

(2023年2月8日〜2023年8月20日)

・銘柄:NYダウ/23リセット付証拠金取引

・注文を仕掛けるレンジ:29,556~34,500ポイント

→下限は最高値から20%下落した位置:29,548付近

→上限は設定時での価格付近

・損切り設定:約27,701ポイント

→歴代最高値 36,936から25%下落した位置

・注文一本ずつの間隔:309ポイント(計17本)

→1日の平均値動きは332ポイントなので、1日1回以上注文が成立することを期待

・一本あたりの狙う利益:2,000円

→バックテスト結果を根拠に設定

86.7万円(元金70万円)でのNYダウ運用設定

(2022年11月9日〜2023年2月7日)

・銘柄:NYダウ/23リセット付証拠金取引

・注文を仕掛けるレンジ:29,350~33,300⇨30,140~34,090ポイント

11月24日に1注文分(790P)上にずらす

→下限は“えいや”で設定

→上限は設定時での価格付近

・損切り設定:約18,800ポイント

→最高値 約37,000の約50%(リーマンショック時の下落率と同程度)

・注文一本ずつの間隔:790ポイント(計6本)

→1週間の平均値動きを根拠に設定

・一本あたりの狙う利益:2,000円

→バックテスト結果を根拠に設定

2022年11月9日に設定変更をした理由

- リセット期限(2022年12月15日)が迫っていたから

- 早期乗り換えキャンペーンの期限(11月30日)が迫っていたから

- トラリピの設定レンジを変更することのメリットが大きいから(後ほど詳しく開設)

- トラリピの設定レンジを変更することのメリット

- 毎年リセットする際に含み損ポジションを抱えていた場合は、リセット直後にその時点での価格でリセットしたのと同じ数だけ持ち直す予定でしたが、下記の理由からトラリピ設定を変更することに決めました。

●配当金<金利のため、長期保有すればするほど損失が拡大する

●新設定レンジでトラリピを再設定しても、旧設定レンジに戻ってくるまでに利益を期待できる

●清算した方がロスカットレートを下げることができる

旧設定:20,500

新設定:18,800

30 70万円でのNYダウ運用設定(2021年11月6日〜2022年11月9日)

・銘柄:NYダウリセット付証拠金取引

・注文を仕掛けるレンジ:33,840~37,000ポイント

⬆️上限はEMA (50週)から11.3%高値に設定

レンジを下抜けた場合、33,050、32,000、31,000、30,000に指値注文を仕掛けています。←現在、33,050が成立

決済は1,000P=10,000円

・損切り設定:約25,000ポイント

→過去6年間で暴落率20%を超える下落はコロナショックのみ

→利益を運用資金に回し、損切り設定を下げていく予定

確定利益が増え、運用資金は94.5万円に。(2022年11月時点)

・注文一本ずつの間隔:790ポイント毎

レンジを下抜けた場合、33,050、32,000、31,000、30,000に指値注文を仕掛けています。←現在、33,050が成立

・一本あたりの狙う利益:2,000円

30万円でのNYダウ運用設定(2021年9月24〜11月5日)

・銘柄:NYダウリセット付証拠金取引

・注文を仕掛けるレンジ:32,650~36,340ポイント

→EMA(50週)と過去チャートを根拠に設定

⬆️上限はEMA (50週)から11.3%高値に設定

・損切り設定:28,462ポイント(35,578×0.8)

→過去6年間で暴落率20%を超える下落はコロナショックのみ

・注文一本ずつの間隔:790ポイント毎

→1週間の平均値動きを根拠に設定

・一本あたりの狙う利益:2,000円

→バックテスト結果を根拠に設定

トラリピNYダウの運用を開始するにあたり、設定する項目はレンジ幅(下限、上限)、ロスカット値、利益値幅の4つです。

私の設定方法について、4ステップで解説します。

また、現在の設定を包み隠さず公開しているので、これから運用を始めようって方の参考になれば嬉しいです。

「この設定甘いな!」なんて意見も大歓迎です!

- レンジ幅(下限):最高値から20%下落した位置

- レンジ幅(上限):現在の価格付近

- ロスカット値:最高値から25%下落した位置、緊急時は両建てで対応

- 利益値幅:シミュレーション結果をもとに設定

レンジ幅(下限):最高値から20%下落した位置

レンジ幅の下限は過去チャートを参考に、最高値から20%下落した位置に設定しました。

したがって、設定時(2023年2月8日時点)だと、歴代最高値が36,936(2022年1月)なので、そこから20%下落した29,548付近に設定しました。

なぜなら、下の図から分かるように、最高値から下落率が20%までをカバーしておけば、10年間くらいは設定したレンジ内で推移することが期待できるからです。

※あくまで今まではそうだっただけの話なので参考程度に。

下落率20%を大きく超えたのは、過去20年間においてリーマンショック(-55%)とコロナショック(-40%)の2度だけです。

10年に一度の暴落をカバーできるようにレンジを設定すると、資金効率が悪くなってしまうので、私は最高値から20%下落した位置にレンジ下限を設定しました。

レンジ幅(上限):現在の価格付近

レンジ幅の上限は、設定時の価格付近に設定します。

頻繁にレンジ上限を抜けて再設定するのは面倒なので、私は現在の価格から500高い位置に設定します。

上限をこれまでの最高値に設定する必要はありません。

資金効率を高めるために、設定時の価格付近に設定し、上限を突破しそうになったらレンジを上に拡大していきます。

つまり、設定時の価格によってトラップ値幅(ポジションごとの間隔)が変わってきます。

ちょっと分かりにくいと思うので、次の2つの例で説明します。

- 歴代最高値36,936で設定した場合

- 33,800(2023年2月8日時点)で設定した場合

トラップ値幅:上限を歴代最高値36,936で設定した場合

この場合、設定するレンジは29,548〜36,936なので、トラップ本数14本、トラップ値幅568となります。(運用金額は70万円で試算)

ロスカットは27,702(この数字の根拠については後述)あたりを目標に調整した結果、27,819となります。

トラップ値幅:上限を33,800(2023年2月時点)で設定した場合

レンジ下限は共通なので、この場合、設定するレンジは29,548~33,800なので、トラップ本数18本、トラップ値幅250となります。(運用金額は70万円で試算)

ロスカットは27,702(この数字の根拠については後述)あたりを目標に調整した結果、27,633となります。

上の2つの設定はどちらもロスカットは27,700付近なので、下落した際のリスクは同等です。

レンジを上抜けした時点での、ポジション保有数は0なので、上限レンジを拡大して、ロスカット条件が同じになるように再設定すればOKです。

例えば、レンジ①〜②にトラリピを設定していた時に、レンジ上限を突破しそうになった場合、レンジを①〜③に拡大します。

ロスカット値:最高値から25%下落した位置、緊急時は両建てで対応

これまでに説明したように歴代最高値から20%を大きく超える下落は10年に一度程度だったので、ロスカット値を最高値から25%下落した位置に設定すればそう簡単にロスカットすることはないという判断です。

したがって、最高値が36,936なので、ロスカット値は27,702以下になるように設定しました。

25%以上下落した時はロスカットされるのを指を咥えて、ただ見ているだけかというとそんなことはありません!

下落率が20%を超えてレンジ下限を抜けたあたりで、保有中の買いポジションと同数の売りポジションを保有して、これ以上含み損が拡大しないようにします。

緊急時の両建ての出口戦略

現在の設定だと、28,500付近に新規売り注文を仕掛けます。

保有中の新規買い注文と同じ数量を仕掛けることで、含み損を完全に固定することができます。

買いと売りを同量持つことで証拠金の有効比率は-%となります。

つまり、値動きに関係なく含み損は一定です。

その後の出口戦略は次の2パターンが考えられます。

- 両建てを仕掛けたところが底だった場合 ←準備中

- 両建てを仕掛けた位置からさらに下がった場合 ←準備中

参考:暴落の歴史

NYダウ40年の歴史において、最も下がったのは『リーマンショック』で暴落率-55%です。

ちなみに、記憶に新しい2020年3月のコロナショックでは暴落率-40%です。

リーマンショックは”100年に1度の経済危機”と呼ばれているので、しばらくはこれを超える経済危機は起きないかもしれませんが、資金を飛ばしたら元も子もないですから、資金力がある方は、最高値から55%以上下落した値に設定することをおすすめします。

利益値幅:シミュレーション結果をもとに設定

利益値幅は、マネースクエアが行ったトラリピCFDのバックテストで、リピート回数が多かった3ドルに設定します。

NYダウの値動きでいうと300米ドルとなります。

以上で準備完了です!

トラリピのすごいところは、仕組みを理解していようがいまいが、私と同じ設定をすれば、誰でも私と同じ実績になることです。

これであなたも毎月1~2万円のお小遣いがもらえる生活の始まりです。

>>トラリピCFDについてもっと知りたい方はこちら

最初は真似でもいいですが、仕組みを理解した上で運用することをおすすめします。

設定の最終確認は「運用試算表」が便利

上記の4ステップで、レンジ幅(下限・上限)、ロスカット値、利益値幅の4つが決まれば、あとは運用試算表に当てはめていきます。

上記で設定したロスカット値になるように、下記2項目を調整すればOKです。

- 1本を何ポイントおきに仕掛ける?

参考:平均値動き 790米ドル/1週間

332米ドル/1日

つまり、790米ドルおきに1本仕掛ければ、目安として1週間に1本成立。 - 資金が多いほど、設定したレンジ内に密にトラップを仕掛けることができます。

運用試算表は口座開設なしでどなたでも使用することが可能です。

口座開設の手順

口座開設の手順は下記となります。

- 「マネースクエア口座開設」←こちらをクリック

- 「CFD個人口座開設」をクリック

※トラリピ口座をすでに持っていても、いなくても手順は同じです。 - 氏名、生年月日、住所などを記入

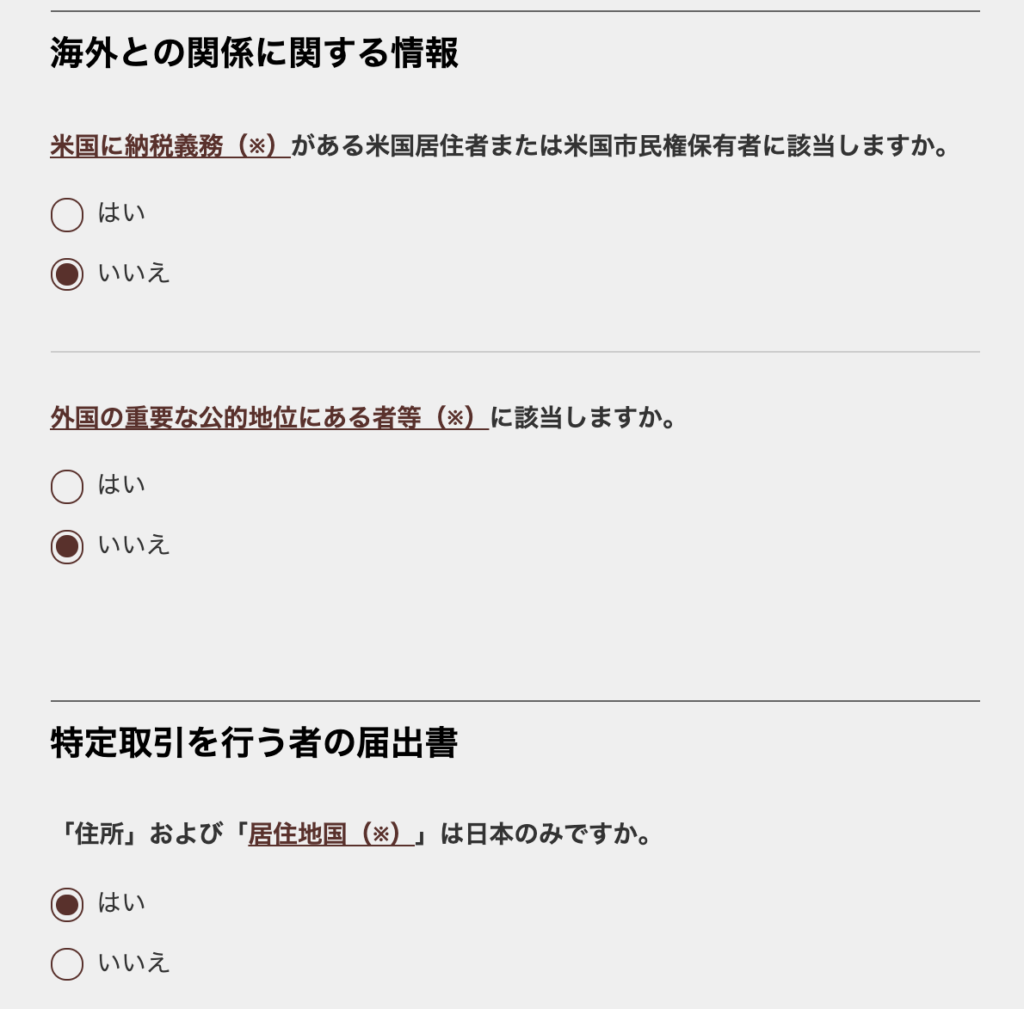

- 「海外との関係に関する情報」、「特定取引を行う者の届出書」の記入

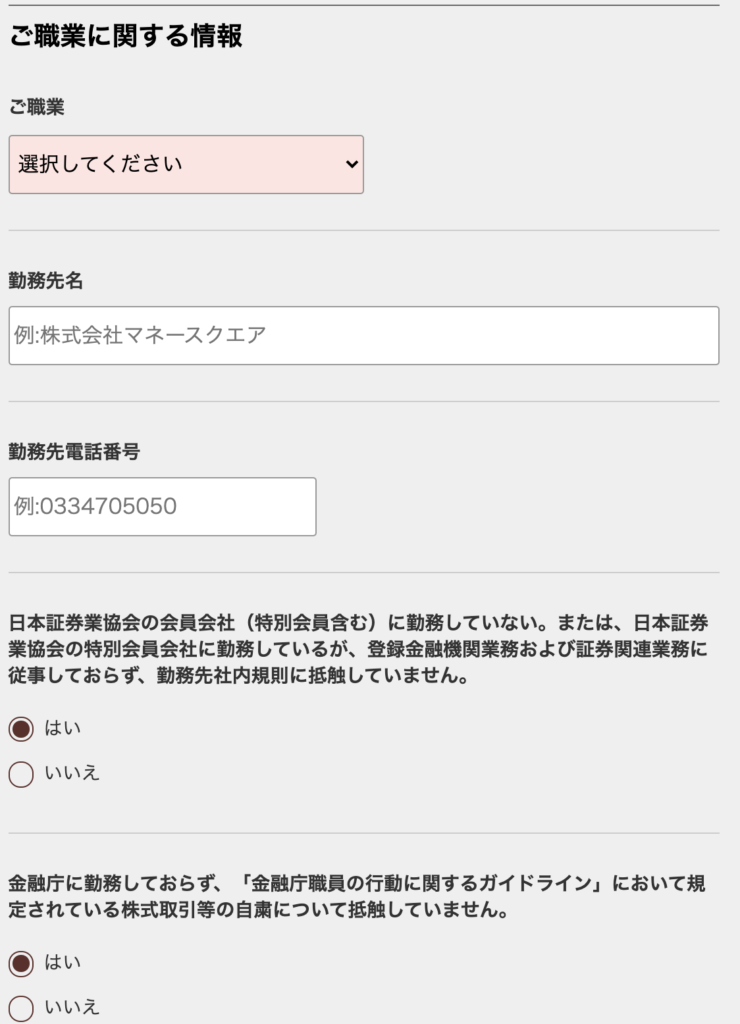

- ご職業に関する情報の記入

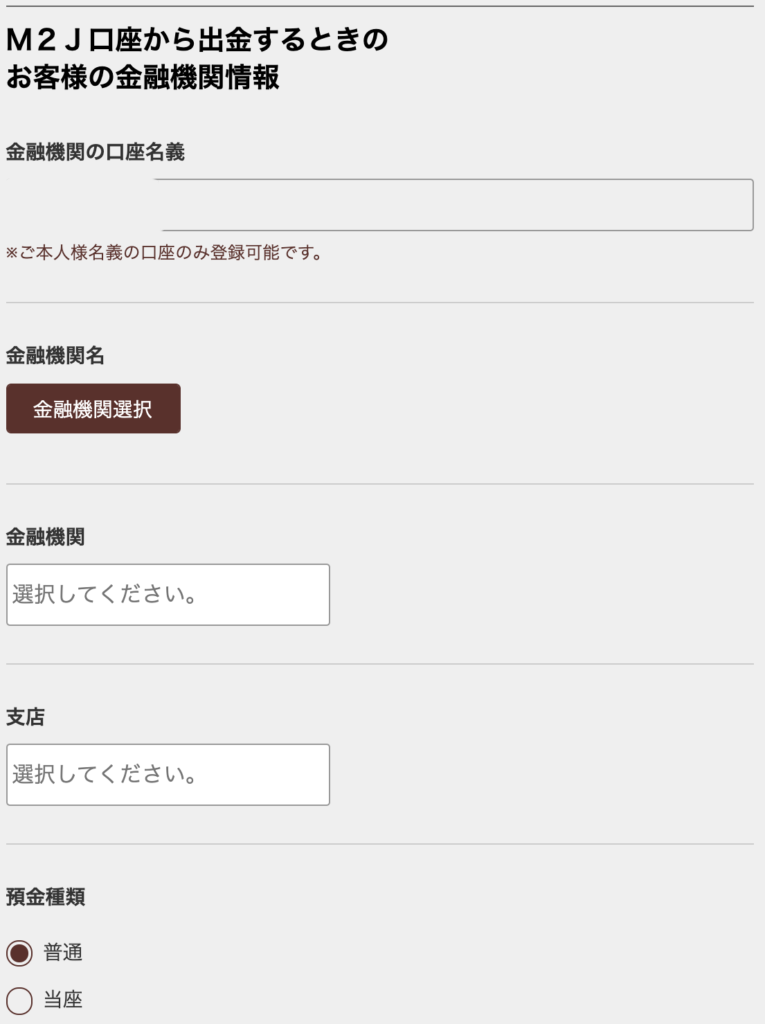

- 金融機関情報の記入

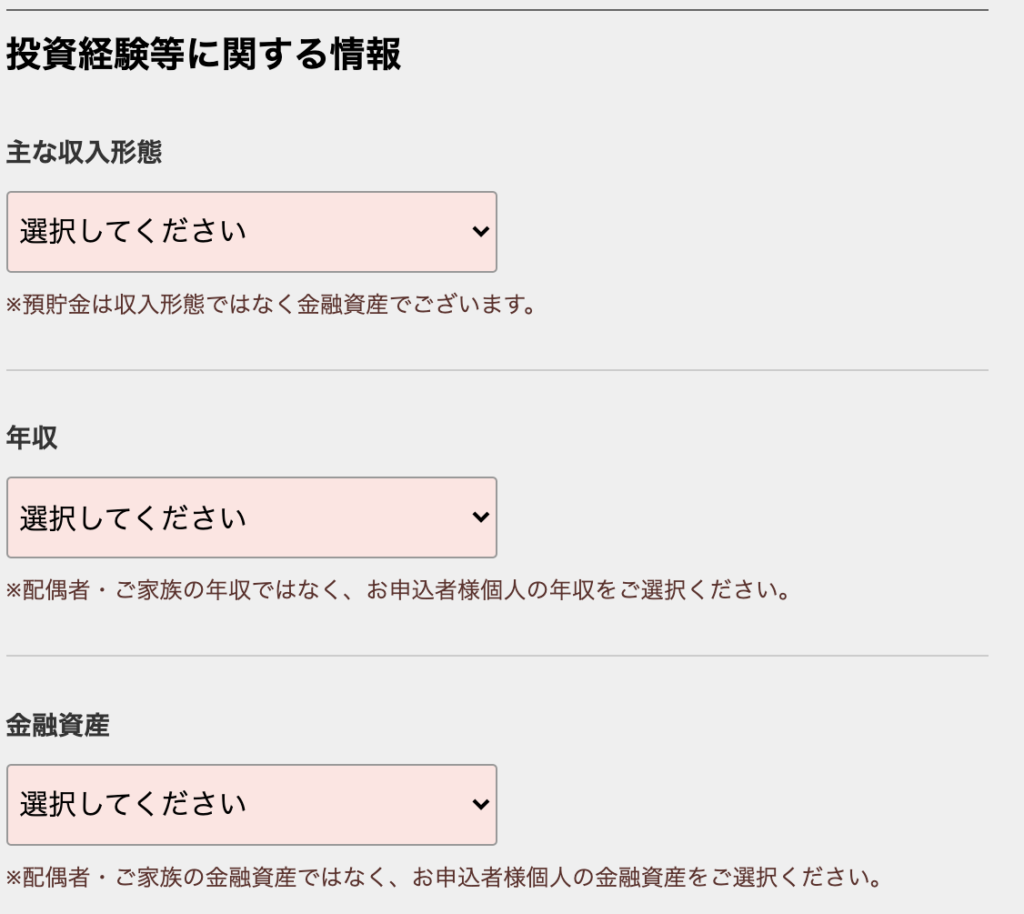

- 投資経験に関する情報の記入

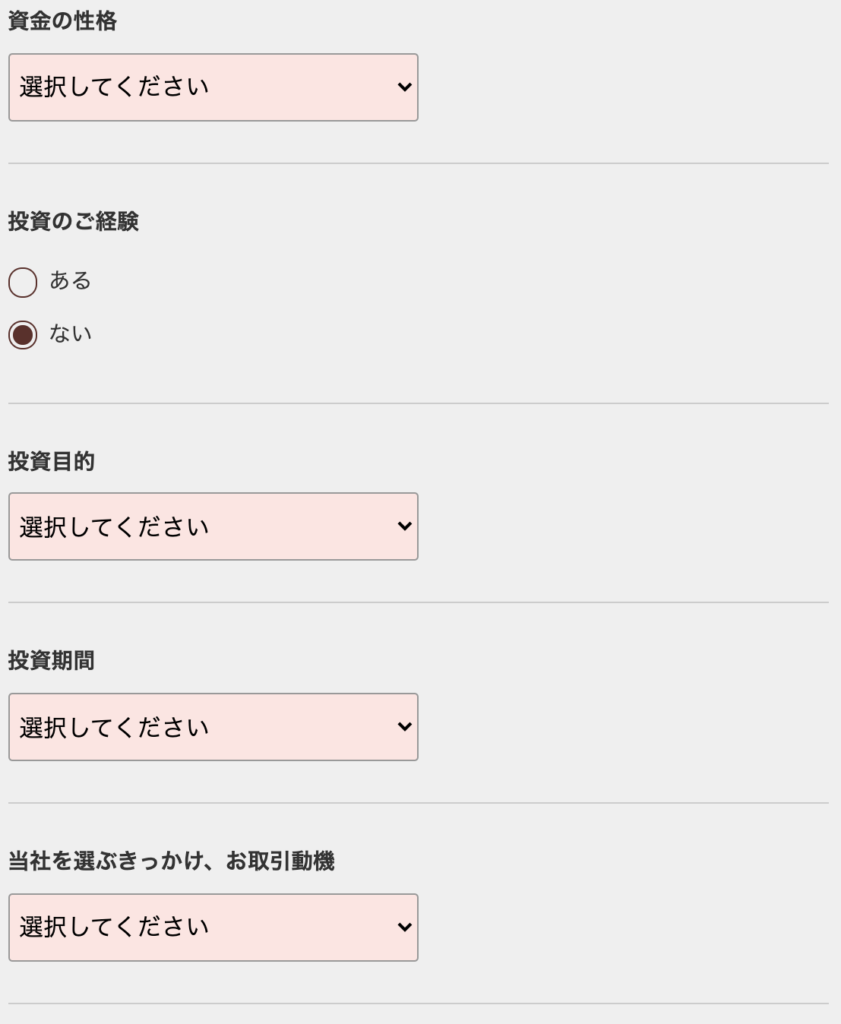

- 投資経験の記入

- 重要性の確認

- 本人確認書類の提出

「CFD個人口座開設」をクリック

赤点線で囲んだ「CFD個人口座解説」をクリックします。

ちなみに、隣の「FX個人口座解説」はトラリピ口座となります。

すでにトラリピ口座を持っていても、いなくても手順は同じです。

トラリピ口座とCFD口座を同時に開設する場合は、それぞれ個別に申請すればOKです。

氏名、生年月日、住所などを記入

個人情報など必要事項を記入します。

「海外との関係に関する情報」、「特定取引を行う者の届出書」の記入

米国に納税義務がある米国居住者または米国市民権保有者に該当するかの確認です。

「外国の重要な公的地位にあるもの」とは、首相や国務大臣、衆議院議長・副議長、参議院議長・副議長、中央銀行の役員などです。

「特定取引を行う者の届出書」にて「いいえ」の方は、届出書を提出する必要があります。

ご職業に関する情報の情報

職場情報を記入してください。

ちなみ、私の場合、勤務先電話番号は部署のではなく、会社名でググって出てくる誰でも知ることが出来る電話番号を記入しました。

下記2つのラジオボタンが「はい」となる方は、口座開設できない、もしくは取引に制限がかかります。

金融機関情報の記入

自分名義の口座を登録します。

投資経験に関する情報の記入

当然ですが口座開設の審査基準は非公開です。

ここでチェックしているのは、安定した収入があるか、もしもの場合に支払える資産があるかどうかだどです。

原則自己申告で虚偽の記載をしてもバレない可能性はありますが、仮にバレた際に口座凍結などのペナルティーが課せられるかもなので正直に申告しましょう。

フリーターや学生であっても、資産があれば審査に通ることがほとんどです。

投資経験の記入

目的や投資期間などの情報を記入します。

未経験なら正直に記入しましょう!

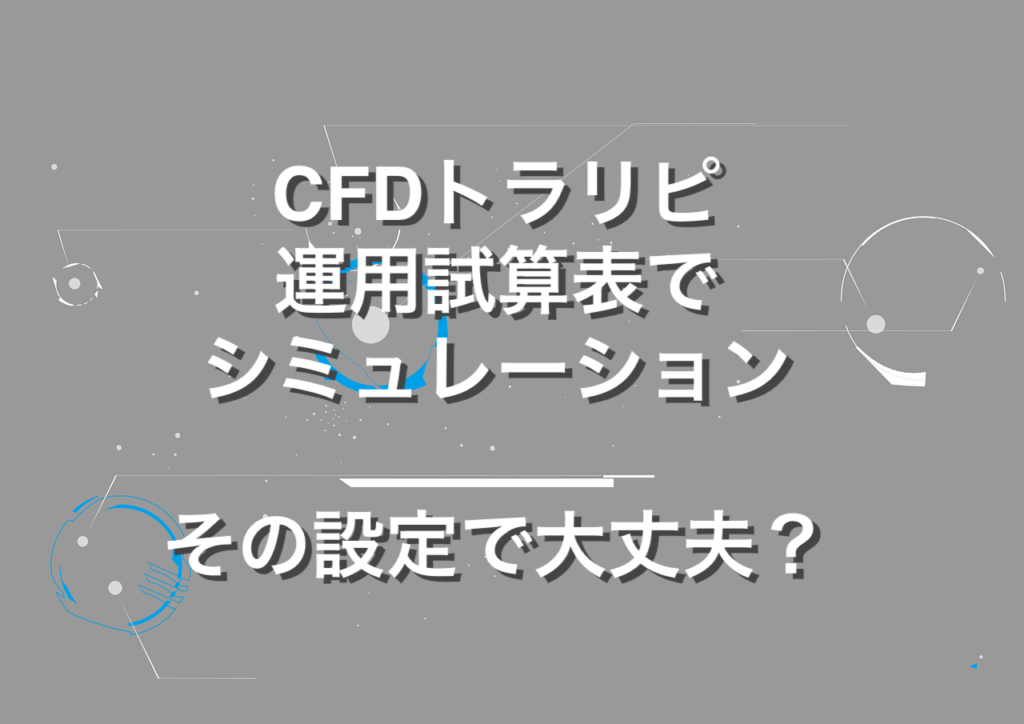

重要性の確認

取引に係る注意や反社ではないことの確認など重要な確認です。

同意・承諾にチェックしないと口座開設できない(おそらく)ので、私はサクサクと承認しました。

おすすめはしません。笑

リスクの確認

「取引ルール、レバレッジ取引、配当相当額の変更などのリスクがありますが、理解していますか?」という確認です。

どれも重要ですが、レバレッジ取引は大きく利益を上げる手法である反面、どんでもない損失を抱えるリスクがあるので十分に理解しておくことをおすすめします。

口座開設でウキウキかもしれませんが、リスクについてはきちんと理解しておきましょう。

株式信用取引についての格言ですが紹介します。

「買いは家まで、売りは命まで」

本人確認書類の提出

上記までの申請を完了すると、登録したメールアドレスに「口座開設のための書類提出をお願いいたします」みたいな件名のメールが届きます。

提出方法は2つ。

- スマホで画像ファイルを送信

- 転送不要郵便で提出

以上で口座開設の手続きは完了です。

スマホの場合は最短即日、郵送の場合は最短2〜3営業日で口座開設と書かれていますが、状況によっては1週間以上かかる可能性もあるので、下記の『設定の仕方』を参考に自分で納得できる設定を考えてみるのはどうでしょう?

最後に

まとめ

トラリピCFDとは何か、元金に対する運用益、ロスカットリスクなど、わかってもらえたかと思います。

資産運用には、『これをしていれば安全!』といった正解がないので、仕組みをしっかり理解して、もしロスカットになっても『仕方がない』と思えるくらい自分の頭で塾考してみてください。

この記事が、皆さんが副収入を得る手助けになれば幸いです!

\気になる方は公式サイトをチェック↓/

トラリピCFDの評判・メリット・デメリットが気になる方はこちら⬇️

大切なお金なので慎重にいきましょう!

また、お金についてこれから勉強したいという方におすすめなのがこちらの本。

【改訂版】本当の自由を手に入れる お金の大学 単行本 – 2024/11/20

コメント